差引支給額とは?総支給額との違い、給与計算の基礎知識をおさらい

- 公開日

目次

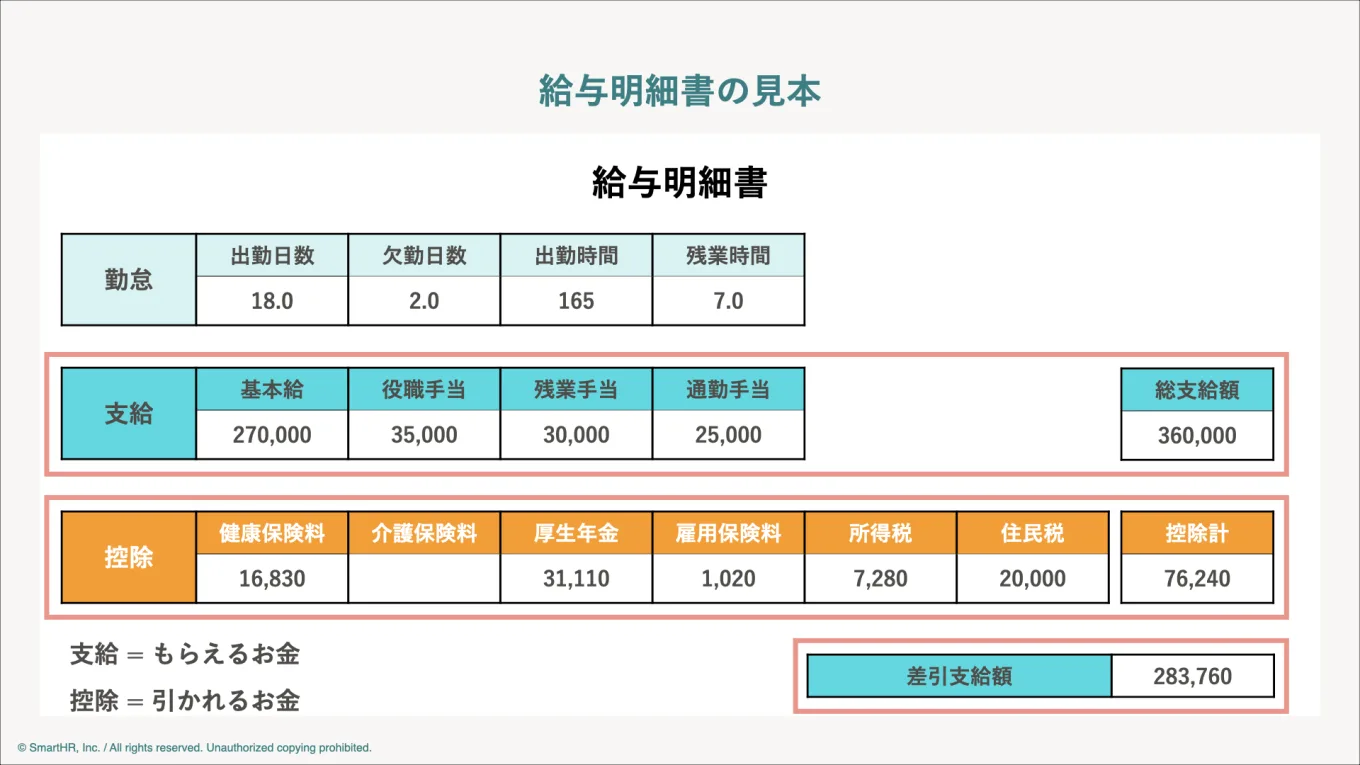

差引支給額とは、「手取り額」のこと

まず、毎月作成、配布する給与明細書を確認してみましょう。

図の給与明細書では、大きく分類すると、勤怠欄、支給欄、控除欄があります。

- 総支給額:各支給項目の合計

- 控除計(控除額):各控除項目の合計

- 差引支給額:総支給額から控除額を差し引いたもの

- いわゆる「手取り」と呼ばれている額です。図では、一番下に記載されています。

- 差引支給額=総支給額 – 控除額

総支給額とは、基本給+手当総額 − 欠勤控除

総支給額とは、雇用契約や会社の諸規定で決められた基本給や各種手当(役職手当、通勤手当など)、勤怠情報から計算された残業手当の合計額で、支給される賃金の総額のことです。いわゆる「額面金額」とも呼ばれます。

会社の規定により、欠勤した場合には欠勤控除、遅刻早退した場合には遅刻早退控除として、総支給額から差し引く場合もあります。控除の計算方法は、就業規則の賃金規程などに記載されていますので確認しておきましょう。

なお、年次有給休暇は労働の義務を免除した法定休暇で、賃金を支払う必要があるため、年次有給休暇を取得した日や時間については、欠勤控除、遅刻早退控除にはあたらず、控除されません。

- 総支給額=基本給+手当総額 – 欠勤控除

年末調整後、従業員に渡す源泉徴収票に記載される「支払金額」は、この総支給額ではなく、総支給額から非課税通勤手当を引いた額であることに注意してください。

給与明細の各項目を改めて確認

給与明細書にはたくさんの項目が記載されています。とくに注意が必要な残業手当、通勤手当について、さらに詳しく知りたい方は下記の内容でおさらいしてください。

なお、就業規則の賃金規程などに計算根拠や詳細が記載されていますので、会社の諸規定を常に確認しましょう。

残業手当

残業手当とは時間外労働手当、休日労働手当、深夜労働手当をさします。

残業手当(割増賃金)の計算は次のとおりです。

- 365日(1年の暦日数)− 年間休日=年間所定労働日数

- 年間所定労働日数 × 1日の所定労働時間数=年間所定労働時間数

- 年間所定労働時間数 ÷ 12月=1か月平均所定労働時間数

- (基本給+各種手当)÷ 1か月平均所定労働時間数=1時間あたりの賃金

上記をもとに、以下のように時間外労働手当、休日労働手当、深夜労働手当を計算します。

- 時間外労働手当=1時間あたりの賃金額 × 時間外労働時間 × 時間外割増1.25

- 休日労働手当=1時間あたりの賃金 × 休日労働時間 × 法定休日割増1.35

- 深夜労働手当=1時間あたりの賃金 × 深夜労働時間×深夜割増0.25

また、割増賃金の算出の基礎に算入しなくてよい各種手当は、以下の7つの手当に限定されています。より詳細を知りたい方は、割増賃金の基礎となる賃金とは?もあわせて確認ください。

- 家族手当

- 通勤手当

- 別居手当

- 子女教育手当

- 臨時に支払われた賃金

- 1か月を超える期間ごとに支払われる賃金

- 住宅手当

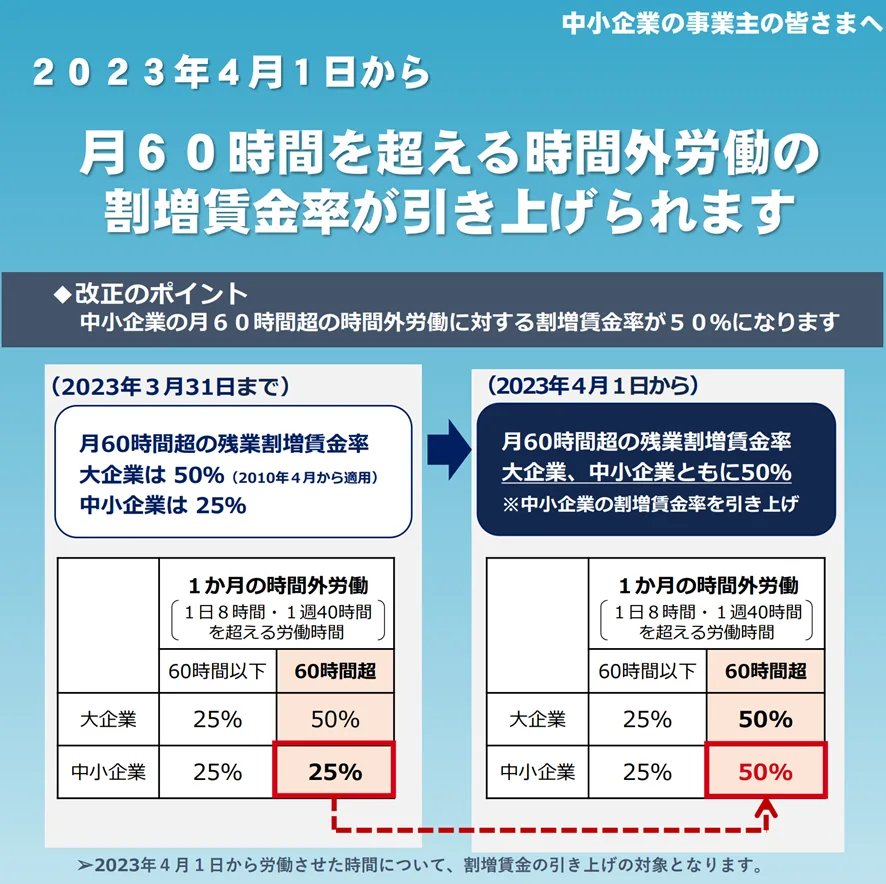

2023年4月1日以降、中小企業についても月60時間を超える時間外労働についての割増賃金率の引き上げが適用されますので、給与計算ソフトの設定を確認してください。

詳細は、厚生労働省ホームページに掲載されているリーフレットを確認しましょう。

(出典)月60時間を超える時間外労働の割増賃金率が引き上げられます – 厚生労働省

このように、給与計算業務は、表計算ソフトの設定や算出など多くの工数が必要となる業務です。確実にミスなく実施するためには、人事・労務業務の効率化が鍵を握ります。

効率するべき業務の洗い出しのヒントは、以下の資料を参考にしてください。

人事・労務領域 効率化すべき業務チェックリスト

それでは、残業手当を実際に計算してみましょう。

例として、年間休日が125日、1日の所定労働時間が8時間の会社で、基本給24万円、役職手当4万円を支給されている正社員(月給者)の残業手当は、次のようになります。

- 年間所定労働日数=365日 − 125日=240日

- 年間所定労働時間数=240日 × 1日8時間=1,920時間

- 1か月平均所定労働時間数=1,920時間 ÷ 12月=160時間

- 1時間あたりの賃金=(基本給24万円+役職手当4万円)÷ 160時間=1,750円

- 1時間あたりの時間外労働手当=1,750円 × 1.25=2,187.5円

1時間あたりの時間外労働手当は2,187.5円となり、実際に時間外労働した時間数を掛けて計算します。月に10時間の時間外労働をした場合、2,187.5円×10時間=21,875円の支払いとなります。

なお、賃金計算時の端数の取り扱いについては、通達によりガイドラインが定められています。詳細については、愛知労働局ホームページの「賃金計算の端数の取扱い」を参照してください。

また、端数処理については、担当者により差異がでないように、就業規則の賃金規程において定めておくこと、給与計算ソフトを設定しておくことが必要です。

通勤手当

通勤手当は、通勤に必要な運賃などを会社が従業員に対して支給するものです。通勤手当を支給するかどうかは会社の規定次第であり、必ず支給すべきものではありません。しかし、額が大きいこと、一定額まで非課税であること、福利厚生の意味合いから、多くの企業が通勤に必要な額を支給しています。

労災保険、雇用保険、健康保険、厚生年金保険などにおける通勤手当の取り扱いは、労働の対価である賃金として、各種保険料を算定する基礎となります。

税法上は、交通機関または有料道路を使用している場合、月15万円までが非課税となります(平成28年度税制改正により、非課税限度額が引き上げられました)。

自動車や自転車などで通勤している従業員については、通勤手当の対象となる自宅と勤務地の片道の距離により、非課税限度額が定められています。片道2km未満である場合は、全額課税となります。次の表で詳細を確認してください。

区分 | 課税されない金額 | ||

改正後(平成28年1月1日以後適用) | 改正前 | ||

(1)交通機関又は有料道路を利用している人に支給する通勤手当 | 1か月当たりの合理的な運賃等の額 (最高限度:150,000円) | 1か月当たりの合理的な運賃等の額 (最高限度:100,000円) | |

(2)自動車や自転車などの交通用具を使用している人に支給する通勤手当 | 通勤距離が片道55キロメートル以上である場合 | 31,600円 | 同左 |

通勤距離が片道45キロメートル以上55キロメートル未満である場合 | 28,000円 | 同左 | |

通勤距離が片道35キロメートル以上45キロメートル未満である場合 | 24,400円 | 同左 | |

通勤距離が片道25キロメートル以上35キロメートル未満である場合 | 18,700円 | 同左 | |

通勤距離が片道15キロメートル以上25キロメートル未満である場合 | 12,900円 | 同左 | |

通勤距離が片道10キロメートル以上15キロメートル未満である場合 | 7,100円 | 同左 | |

通勤距離が片道2キロメートル以上10キロメートル未満である場合 | 4,200円 | 同左 | |

通勤距離が片道2キロメートル未満である場合 | (全額課税) | 同左 | |

(3)交通機関を利用している人に支給する通勤用定期乗車券 | 1か月当たりの合理的な運賃等の額 (最高限度:150,000円) | 1か月当たりの合理的な運賃等の額 (最高限度:100,000円) | |

(4)交通機関又は有料道路を利用するほか、交通用具も使用している人に支給する通勤手当や通勤用定期乗車券 | 1か月当たりの合理的な運賃等の額と(2)の金額との合計額 (最高限度:150,000円) | 1か月当たりの合理的な運賃等の額と(2)の金額との合計額 (最高限度:100,000円) | |

ほかにも、各項目の計算方法、注意点をまとめた記事がありますので、ぜひご覧ください。

控除額の区分と、計算方法

控除額については、従業員が各種保険の被保険者であるか、給与か賞与かなどによっても異なります。正しく計算するために給与計算ソフトの導入は必須ですが、給与計算に精通している専門家のチェックをしてもらうことが望ましいでしょう。

また、保険料率は毎年改定されるため、改定時期には情報を確認し、給与計算ソフトを設定します。多くの給与計算ソフトでは、保険料率を自動で変更できるか、料率改定の案内をしてくれます。

下の表では、法定控除の区分と計算方法を記載しています。

表にある法定控除項目以外に、財形貯蓄、積立金、生命保険料などの会社独自の控除がある場合は、それらの額が天引きされることがあります。なお、法定外の項目を控除する場合、労使協定を締結したうえではじめて控除できるようになります。

大きな区分 | さらに細かい区分 | 従業員の負担額(※正社員の給与の場合) | 対象者 |

|---|---|---|---|

所得税 | 毎月の給与では「給与所得の源泉徴収税額表(月額表)」で、課税所得と扶養親族等の数により額が決定 年末調整では(所得金額-控除額)× 税率 | 全員 | |

住民税 | 各市区町村からの通知額(※会社で計算の必要なし) 一般的には 年税額=所得割額+均等割額 | 全員(※前年の所得がない場合は控除なし) | |

労働保険料 | 雇用保険料 | 賃金の総額 × 雇用保険料率(労働者負担) ※雇用保険料率は事業によって異なる | 全員 |

社会保険料 | 健康保険料 | <給与>標準報酬月額 × 健康保険料率 ÷ 2 <賞与>標準賞与額 × 健康保険料率 ÷ 2 ※健康保険料率は保険者、協会けんぽは都道府県によって異なる | 全員 |

社会保険料 | 介護保険料 | <給与>標準報酬月額 × 介護保険料率 ÷ 2 <賞与>標準賞与額 × 介護保険料率 ÷ 2 | 40歳以上 |

社会保険料 | 厚生年金保険料 | <給与>標準報酬月額 × 18.300% ÷ 2 <賞与>標準賞与額 × 18.300% ÷ 2 ※厚生年金基金に加入している場合、厚生年金保険料率は厚生年金基金によって異なる | 全員 |

控除の詳細

所得税

所得税とは個人の所得に対してかかる税金で、会社から支給される毎月の給与から従業員の所得額、扶養家族の数等に応じた所得税額を控除します。毎月の所得税額は概算額で、年末調整で最終的な年間の所得税額が確定します。実際には、1年間の給与所得から給与所得控除と所得控除(基礎控除、生命保険料控除など)を差し引いた残りの課税所得に税率を掛けて所得税を計算します。

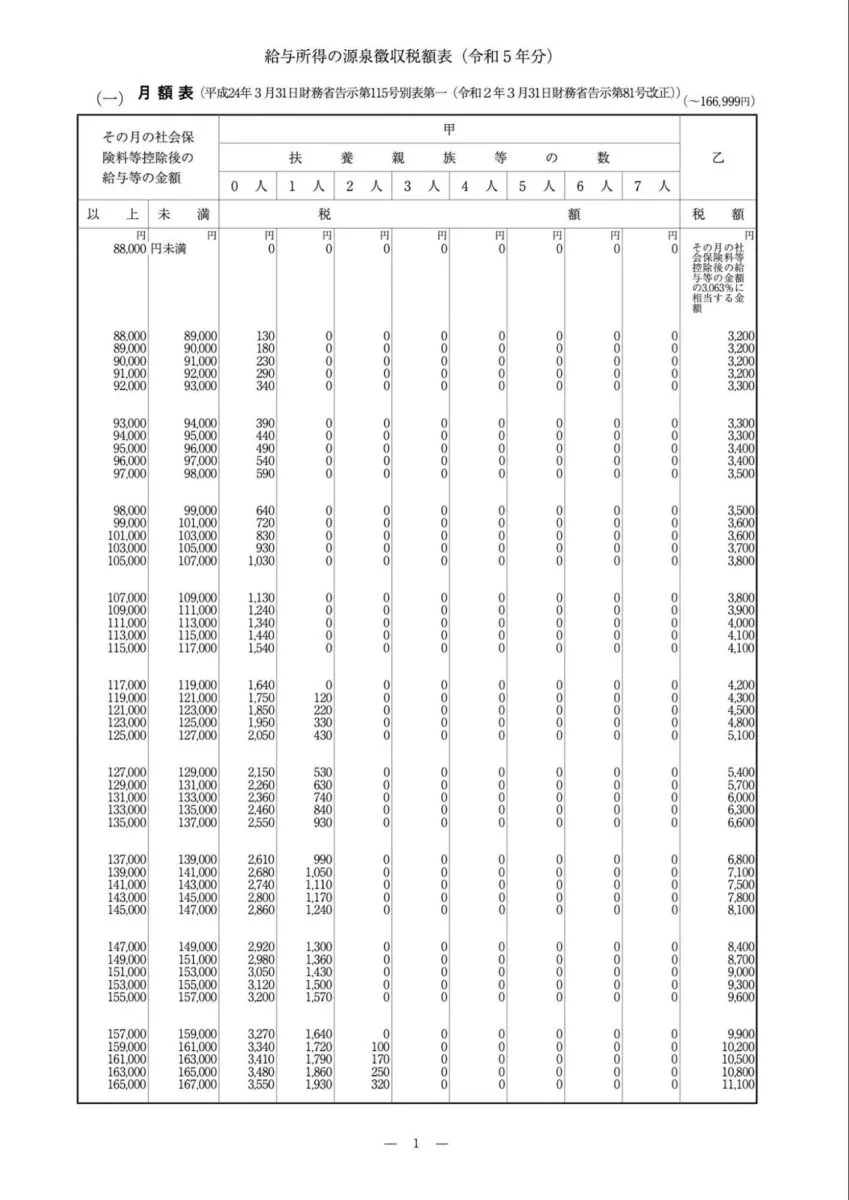

正社員など月給者の毎月の給与計算では、所得税は「給与所得の源泉徴収税額表(月額表)」を使います。税額表は改正により変更されますので、毎年1月の給与計算時には確認が必要です。

所得税は、税額表の甲欄、乙欄、丙欄にある税率、税額を用いて計算します。どの税率、税額が適用されるかは、税額表の区分、「給与所得者の扶養控除等異動申告書」の提出の有無により決定されます。

税額表の区分 | 給与等の支払区分 | 税額表の使用する 欄 |

|---|---|---|

月額表 | (1)月ごとに支払うもの (2)半月ごと、10 日ごとに支払うもの (3)月の整数倍の期間ごとに支払うもの | 甲欄:「給与所得者の扶養控除等申告書」を提出している人に支払う給与等 乙欄:その他の人に支払う給与等 |

日額表 | (1)毎日支払うもの (2)週ごとに支払うもの (3)日割で支払うもの ※(1)〜(3)日雇賃金を除きます | 甲欄:「給与所得者の扶養控除等申告書」を提出している人に支払う給与など 乙欄:その他の人に支払う給与など |

| 日雇賃金 | 丙欄 | |

賞与に対する源泉徴収税額の算出率の表 | 賞与 ただし、前月中に普通給与の支払がない場合か、賞与の額が前月中の普通給与の額の10倍を超える場合には、月額表を使います | 甲欄:「給与所得者の扶養控除等申告書」を提出している人に支払う賞与 乙欄:その他の人に支払う賞与 |

(出典)パンフレット「令和5年版源泉徴収のしかた」 – 国税庁

社会保険料をはじめとした控除後の月給金額については、下の「給与所得の源泉徴収税額表(令和5年分)」(月額表)を参照ください。

(出典)給与所得となるもの – 国税庁

一番左に記載されている「その月の社会保険料等控除後した給与等の金額」は、従業員の「総支給額から非課税通勤費と社会保険料等を控除した給与額」、つまり課税所得です。課税所得の額の範囲の行のうち、「給与所得者の扶養控除等異動申告書」の扶養親族等の数に応じて、所得税が決定します。

この扶養親族等とは、源泉控除対象配偶者と控除対象扶養親族(老人扶養親族または特定扶養親族を含む)との合計数をさします。

また、給与などの支払いを受ける人が、

- 障害者(特別障害者を含む)、寡婦、ひとり親または勤労学生に該当する場合

- 扶養親族等の数に1人を加算

- その人の同一生計配偶者や扶養親族(年齢16歳未満の人を含む)のうちに障害者(特別障害者を含む)または同居特別障害者に該当する人がいる場合

- これらの一に該当するごとに扶養親族等の数に1人を加算した数を扶養親族等の数とする

例えば、「総支給額から社会保険料等を控除した給与額」が20万円で、扶養親族が1名の月給者の場合、所得税は3,410円となります。

なお、通勤手当(15万円以内)、業務に直接必要となる研修費用、出張手当、旅費など実費弁済分は所得税の課税対象から除外します。

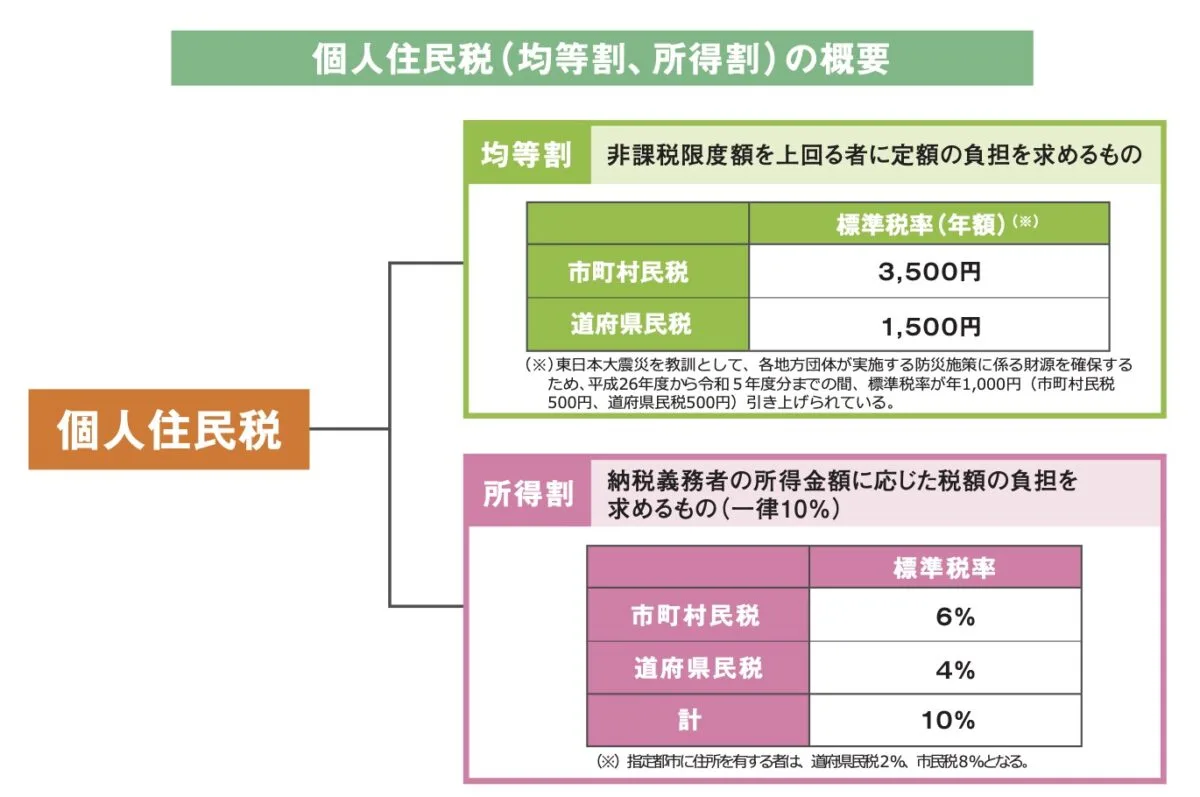

住民税

住民税とは個人の前年の所得に対し、各市区町村が計算して決定するものです。住民税の徴収方法は、特別徴収(給与から天引き)と普通徴収(個人が納付)があります。会社員などの場合、特別徴収が会社の義務とされています。

毎年1月に「給与支払報告書」を従業員の住民票のある市区町村に提出すると、5月ごろに会社宛てに「特別徴収税額決定通知書」が届きます。住民税は6月から翌年5月までの1年間で給与から天引きします。

住民税の支払いがある従業員を雇用した場合、忘れずに「給与所得者異動届出書」または「特別徴収切替依頼書」を市区町村に提出しましょう。

住民税の概要については、以下の表を参照ください。

労働保険料

労働保険料とは「労災保険料」と「雇用保険料」をさします。労災保険料は全額事業主負担、雇用保険料は事業主と従業員の負担になります。

労災保険料

事業の種類により、労災保険料率が以下のように決められています。

- 従業員賃金総額 × 労災保険料率

全額事業主負担のため、給与計算において従業員の給与から保険料は控除しません。

雇用保険料

雇用保険料は事業主と従業員の負担で、事業によって保険料率が異なります。2020年3月31日までは、4月1日時点で64歳以上の高年齢被保険者について保険料は免除されていましたが、現在は他の雇用保険被保険者と同様に雇用保険料を負担することになっています。

社会保険料

社会保険料とは「健康保険料」「介護保険料」「厚生年金保険料」をさし、保険料は企業と従業員で折半します。保険料は標準報酬月額に保険料率を掛けた額です。

標準報酬月額とは、被保険者の標準的な報酬を示すもので、毎月の保険料や保険給付を計算するときに使われます。この標準報酬月額は、入社時、毎年決まった時期、昇給や降給により報酬が大幅に変動したときなどに決定や見直しがされます。

社会保険料は当月分を翌月の給与から控除します。なお、月途中の入退社であっても、保険料の日割計算はしません。

人事・労務担当者は、どの月の保険料を給与から控除すればよいのか理解しておく必要があります。退社の場合、資格喪失日の属する月の前月分までの保険料の控除が必要です。例えば、3月31日退社の場合、資格喪失日は退職日の翌日4月1日となり、3月分までの保険料を4月支給の給与にて控除します。給与が当月締め当月払いで、3月の給与が最後の給与となる場合、2月と3月の2か月分を控除しなければなりません。

とくに、給与の締め日が月途中である企業については、混乱しやすいため、注意が必要です。

健康保険料

健康保険料は、従業員の標準報酬月額に健康保険料率を乗じた金額を事業主と被保険者で折半します。

保険料率は事業所が加入する健康保険の保険者により、保険料率が変わります。

協会けんぽに加入している事業所については、事業所のある都道府県により、保険料率が定められています。毎年3月分(4月納付分)について、保険料率が変わりますので注意が必要です。

介護保険料

介護保険料は、40歳以上の介護保険第2号被保険者について保険料負担が発生します。健康保険料率改定と同じタイミングで料率が見直されます。介護保険料は健康保険料と一緒に徴収され、年金機構から送られてくる「保険料納入告知額・領収済額通知書」などでは健康保険料に合算されています。

厚生年金保険料

厚生年金保険料率は現在18.300%で固定されています。厚生年金保険料は、従業員の標準報酬月額に厚生年金保険料率を乗じた金額を事業主と被保険者で折半します。

被保険者の年齢により注意したい控除項目について

年齢に応じて注意したいタイミングは以下のようになります。給与計算ソフトに従業員の生年月日などの情報を入れておくと、年齢に応じて変動する保険料控除について対応してくれます。

| 40歳 | 介護保険料控除開始 介護保険料は「満40歳に達したとき」から第2号被保険者となり、徴収がはじまります。「満40歳に達したとき」とは、40歳の誕生日の前日のことであり、その日が属する月分から介護保険料が徴収されます。 ※1日生まれの方は前月分からとなります。 |

| 60歳 | 定年年齢 健康保険・厚生年金保険:同月得喪(正社員、嘱託社員の給与に差がある場合) 雇用保険:高年齢雇用継続給付 |

| 65歳 | 介護保険料控除なし 介護保険料は「満65歳に達したとき」から第1号被保険者となり、給与から徴収されなくなります。年金からの天引き、または普通徴収(個人で払う)となります。 ※1日生まれの方は前月分からとなります。 |

| 70歳 | 厚生年金保険資格喪失、厚生年金保険料控除なし |

| 75歳 | 健康保険資格喪失、健康保険料控除なし →高齢者医療保険加入 |

マイナス控除とは

年末調整の還付金や、給与計算の誤りなどによって、控除額がマイナスとなるケースがあります。これをマイナス控除と呼びます。

通常、控除は総支給額から引かれますが、マイナス控除は控除欄にマイナスするためプラスとなり、従業員への返金時に使用します。

なお、年末調整の還付金とは、年間に支払うべき所得税に対し、毎月の給与にて引かれた所得税の年間合計額と比較して過剰に支払った分がある場合、年末調整で還付される金額のことです。

また、マイナス控除には、何らかの理由で控除すべき金額よりも多く控除してしまったケースなど、給与計算の誤りを訂正する場合にも発生することがあります。

給与計算を間違えると、追徴課税が発生するケースも

給与計算はミスが許されない業務です。しかし、もし給与計算にミスが発覚したときには、従業員へ謝罪し十分に説明したのちに、速やかな精算が必要です。支払額に不足がある場合は速やかに支払い、多く支払ってしまった場合は返還してもらいます。従業員の会社に対する信頼を損ね、従業員とのトラブルに発展することもありますので、誠意をもって対応しましょう。

とくに、年をまたいでの訂正は、確定申告、追加課税の発生もあり得るので給与計算は慎重に、かつ細心の注意が必要であることを常に意識しましょう。

ミスを防ぐための体制として、給与計算ソフトを必ず導入し、漏れがないようチェック表で確認したうえで、複数人でダブルチェックします。

毎月大きな負担となる給与関連業務

給与計算は非常に複雑であり、給与計算に関連する法律の知識と、法改正や料率変更などの情報を更新し続ける必要があります。また、給与計算にかかる時間だけでなく、明細書の作成や個々人に配布する一連の作業は、毎月多くの時間と労力を要しています。

給与計算ソフトなどの便利なツールを使って、負担を減らせる部分は減らしていくことをおすすめします。SmartHRの導入により、給与明細にまつわる作業の効率化を果たせたケースを紹介いたします。

ペーパーレス化で給与明細の印刷作業37時間分を削減

南海電気鉄道株式会社

- 課題

- 紙で労務業務に対応しており、入社手続きや雇用契約、給与明細配布が手間

- 全100駅あるなか、各駅との書類の往復が煩雑だった

- 解決策

- ペーパーレス化によりコミュニケーションを円滑に

- 効果

- 入社手続きにかかる時間が年間約140時間削減された

- 給与明細の印刷作業などの時間が年間約37時間削減

- 「書類のもらい忘れ」「記入ミスによる差し戻し」がなくなった

3日かかっていた業務が1クリックで完結

株式会社ヴィレッジヴァンガードコーポレーション

- 課題

- 年末調整で数千枚の書類に毎年苦しめられていた

- 沖縄や北海道にも店舗はあり、書類の郵送にタイムラグが発生してしまう

- 業務効率化は必須だが、従業員数が多いため、中にはシステムの導入に反対する従業員もいた

- 解決策

- 地道な啓蒙や簡易的なマニュアルの作成で浸透を促す

- 年末調整で、本部と店舗間の非効率な書類のやりとりを改善し効率化

- 効果

- 人事部総出で3日かかっていた業務が1クリックで済むように

- 各店舗でも、用紙の配布や回収、確認の手間が省け、負担の軽減に成功

- 業務の効率化で、毎年当たり前になっていた残業がなくなった

人事・労務業務の効率化をマンガで読む

ご紹介したとおり、給与計算業務だけでも多くの時間が必要となる人事・労務業務。SmartHR導入による業務効率化をわかりやすく、マンガでご紹介します。業務の合間に、息抜きしながら、効率化可能な業務についてご覧になってはいかがでしょうか。

Q1. 差引支給額とは何ですか?

A.差引支給額とは、総支給額から控除額を差し引いたものです。いわゆる「手取り」と呼ばれている額です。従業員の給与振込の銀行口座などには、給与支払日にこの差引支給額が振り込まれます。

Q2. 差引支給額の計算式を教えてください。

A.計算式は、「差引支給額 = 総支給額 - 控除額」で、総支給額は支給項目の合計額、控除額は控除項目の合計額です。

Q3. 控除に含まれる項目には、何がありますか?

A.法定控除は、所得税、住民税、雇用保険料、健康保険料、介護保険料、厚生年金保険料です。法定外控除は、労使協定を締結することによってはじめて給与から控除することができるようになる項目で、会社が定めた独自の控除として財形貯蓄、積立金、生命保険料などがあります。