年末調整の扶養控除・配偶者控除とは?対象範囲や注意点を解説

- 更新日

- 公開日

目次

扶養控除は、年末調整を受ける給与所得者にとって、所得税や住民税の金額に関係する重要な仕組みです。今年は「〇〇円の壁」の改正の影響などにより例年より注意すべき点が多くなっており、年末調整に向け頭を抱えている担当者の方も多いのではないでしょうか。

今回は、「どのような配偶者・親族が配偶者控除や扶養控除の対象になるのか」「年末調整に必要な扶養控除申告書の作成時に、どのような点に注意すべきか」などについて、解説していきます。

なお、年収の壁について詳しく知りたい方は、以下の資料もあわせてご覧ください。

お役立ち資料

2026/27年にかけての人事・労務法改正ハンドブック

この資料でこんなことが分かります

- 2026年の人事・労務業務に影響する法改正

- 2027年以降の人事・労務業務に影響する法改正

- 人事・労務担当者 やることリスト

「配偶者控除」の対象条件と注意点

年末調整や確定申告の際に「配偶者控除」を受けるためには2つの条件があります。

納税者の配偶者が「同一生計配偶者」に該当するか

同一生計配偶者を有する納税者の令和7年中の所得金額が1,000万円以下か

両条件にあてはまる場合、その配偶者は「控除対象配偶者」となり、「配偶者控除」の対象となります。

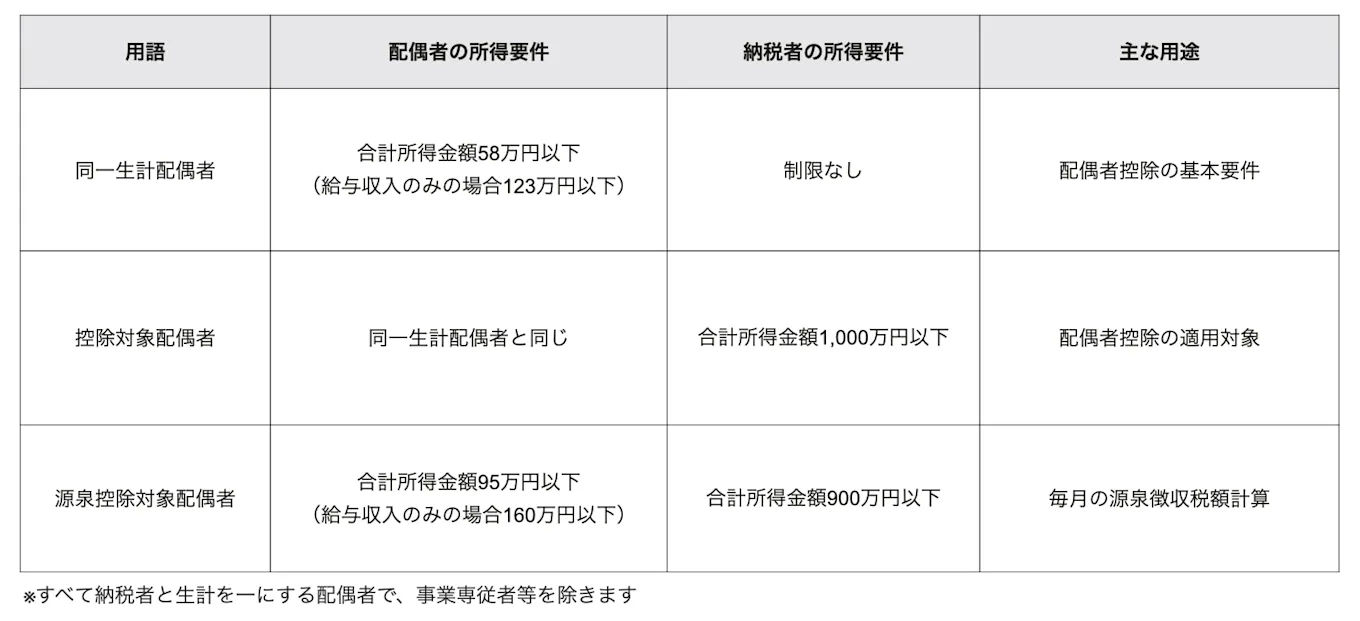

「同一生計配偶者」と「控除対象配偶者」の違い

似た用語ですので混乱しがちですが、まずは「同一生計配偶者」という大枠があり、そのなかで「控除対象配偶者」に該当する方だけが「配偶者控除」の対象となる、という位置づけを覚えておきましょう。

- 同一生計配偶者:納税者と生計を一にする配偶者(事業専従者等を除く)で、年間の合計所得金額が58万円以下(その配偶者の所得が給与所得だけの場合 は、給与収入が123万円以下)の人であること

- 控除対象配偶者:同一生計配偶者のうち、年間の合計所得金額が1,000万円以下である納税者の配偶者

配偶者控除は、控除を受ける納税者本人の所得金額に応じて控除額が異なる点にも注意が必要です。

所得金額が58万円を超えた場合には「配偶者控除」の適用はありません。「同一生計親族」「控除対象配偶者」に該当しないためです。

しかし、所得金額が133万円以下の配偶者については「配偶者特別控除」の適用が考えられます。

適用の可否や控除額については「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」の中の「配偶者控除等申告書」の部分に必要事項を記載することで判断できます。こちらの記事で詳しい記載方法も確認しておきましょう。

「源泉控除対象配偶者」との違いにも注意

年末調整で記入する「給与所得者の扶養控除等(異動)申告書」では、配偶者に関する欄が「源泉控除対象配偶者」とされています。また新しい名称が登場して嫌になってしまいますが、この「源泉控除対象配偶者」は毎月給料から天引きされる源泉徴収税額を計算する際に用いられる区分です。

年末調整や確定申告での控除額とは直接関係するものではありませんが、毎月の源泉徴収税額の計算も大切です。要件を確認し、記載間違いがないようにしましょう。

- 源泉控除対象配偶者:年間の所得金額の見積額が900万円以下の納税者と生計を一にする配偶者(事業専従者等を除きます。)で、年間の合計所得金額が95万円以下(その配偶者の所得が給与所得だけの場合は、給与収入が160万円以下)の人であること

配偶者に関する3つの用語まとめ

配偶者控除に関する用語は複雑ですが、以下のように整理できます。

(参考)専門用語集 ‐ 国税庁

「扶養親族」の対象となる親族の条件・注意点

配偶者以外にも扶養している親族がいる場合にも、「扶養控除」の適用があります。扶養控除の対象となる親族を「控除対象扶養親族」といいます。この「控除対象扶養親族」は、「扶養親族」として定められた親族のうち、16歳以上の人をいいます。

【用語の解説】「扶養親族」と「控除対象扶養親族」

扶養控除を理解するには、まず2つの用語を知っておきましょう。

- 扶養親族:納税者と生計を一にする親族(配偶者や事業専従者等を除きます。)で、年間の所得金額が58万円以下(その配偶者の所得が給与所得だけの場合は、給与収入が123万円以下)の人

- 控除対象扶養親族:扶養親族のうち、16歳以上の人

年齢の判断は「その年の12月31日時点」

扶養控除は、年齢別に4つの種類の控除額に分かれます。親族の年齢は、その年の12月31日現在の年齢で判断する決まりです。例えば、令和7年1月1日に70歳になる親族であっても、令和6年12月31日時点では69歳のため、令和6年分の申告書では「69歳」として記載します。

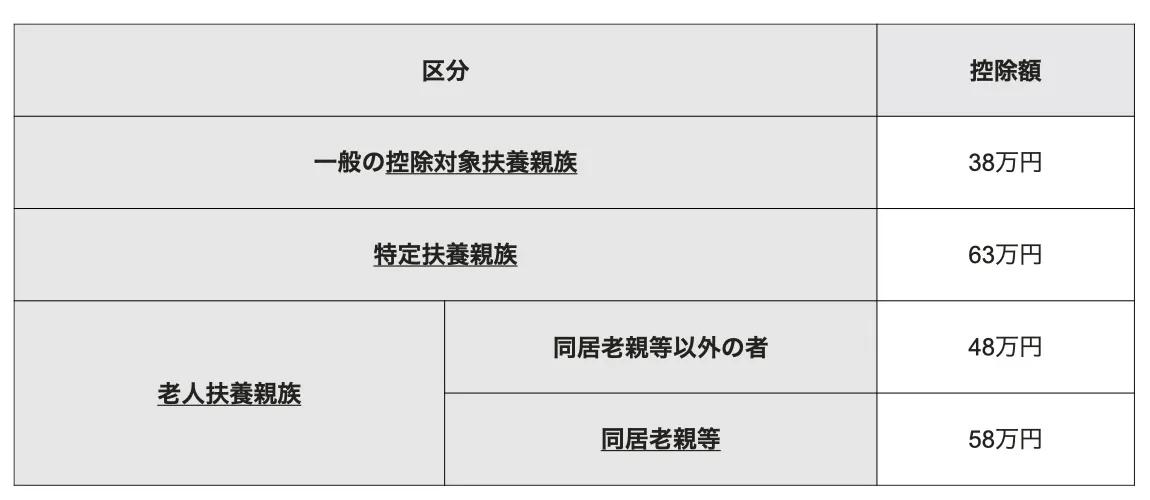

扶養控除の種類と控除額一覧

扶養控除の額は、控除対象扶養親族の年齢や同居の状況によって、以下の4つの区分に分かれています。

(出典)No.1180 扶養控除 - 国税庁

扶養控除の4つの区分

扶養控除は、扶養する親族の年齢などによって以下の4つの区分に分けられます。

- 一般の控除対象扶養親族:16~18歳・23~69歳の親族

- 特定扶養親族:19~22歳の親族

- 老人扶養親族:70歳以上の親族

- 同居老親:老人扶養親族のうち、納税者又はその配偶者の直系尊属で、納税者又はその配偶者のいずれかとの同居を常況としている人

「年少扶養親族」は控除の対象とならない

「児童手当」支給の対象となる16歳未満の年少扶養親族は、所得税上では扶養控除の対象になりません。

年少扶養親族と生活しているにもかかわらず、収入の関係で児童手当を受給していない場合でも扶養控除の対象にはできない決まりです。

ただし、住民税については「非課税限度額」という特別な制度があり、16歳未満の子供の有無もその判定に関わってきます。今年に関しては、16歳未満であっても定額控除額の計算対象にもなります。

そのため、扶養控除等申告書の年少扶養親族に関する事項には記入が必要ですので、注意しましょう。

告知資料の配布などで確実な申告書回収を!

結婚・出産、子どもの進学・独立など家族構成やライフスタイルの変化によって、扶養控除の対象者も変わっていきます。

その変化を正確に源泉徴収税額や年末調整の結果に反映させるためには、「給与所得者の扶養控除等(異動)申告書」を従業員から提出してもらうことが必要です。

あまりその重要性が分かっていないためか、提出が遅れがちな従業員も多く、労務管理担当者が頭を抱えることも多いと思います。

年末調整を年内に確実に完了させたい場合には、申告書記載方法のポイントや提出期日を明記した文書を早めに従業員に配布し回収するなどの工夫をしましょう。

お役立ち資料

担当者も従業員もわかりやすくて、使いやすい SmartHRのペーパーレス年末調整

年々複雑化する年末調整に関するマニュアルのアップデートや、従業員からの質疑応答に大幅に時間を取られるなど、大量の書類管理に追われ残業が増えてしまう人事・労務担当の方も多いのではないでしょうか。

わかりやすくて使いやすいと好評のSmartHRのペーパーレス年末調整についてご紹介します。

【こんなことがわかります】

- SmartHRの年末調整はココが違う!

- 年末調整システム導入時の注意点

メールマガジン「週刊SmartHR Mag.」

社会保険労務士や弁護士など、人事・労務の専門家による実務に活かせる生の情報を発信していきます。メールマガジンでしか読めない専門家のこぼれ話なども掲載中です!