“手取り金額”はいくらになる?「給与明細」のチェックポイントを解説

- 公開日

目次

こんにちは。SmartHRの副島(そえじま)です。

ゴールデンウィークも終わり、4月に入社した新卒社員の皆さまも会社や仕事に少しずつ慣れてきた頃でしょうか。

社会人になって初めて「給与明細」を受け取った新卒社員から、「先輩、この健康保険料ってどうやって計算したらこの金額になるんですか?」と聞かれたら、あなたは答えられますか?

今回は4月1日に入社した、労務華子さんの給与明細を例に、下記写真をもとに見方を解説します!

【給与明細の見方1】給与の「締め日・支給日」とは?

給与を語るにあたって2つの重要な日付があるのでご説明します。

(1)給与の「締め日」

これは給与計算期間のことをいいます。別の言い方をすると、勤怠の期間です。

毎月1日〜末日が勤怠の期間としている会社は「末締め」となります。21日〜翌月20日の場合は20日締め。この例では末締めとします。

(2)給与の「支給日」

これは給与の支給日です。会社はいつでも好きな日に支給ができるわけではなく、毎月一定の日を支給日とする必要があります。

この例では、末締め、翌月15日を毎月の支給日としています。

【給与明細の見方2】給与明細の「構成」

給与明細に決まったフォーマットはなく、各社さまざまな明細が使われていますが、給与明細の構成として必要なのは主に下記の4つとなります。

- 勤怠

- 支給

- 控除

- 差引合計

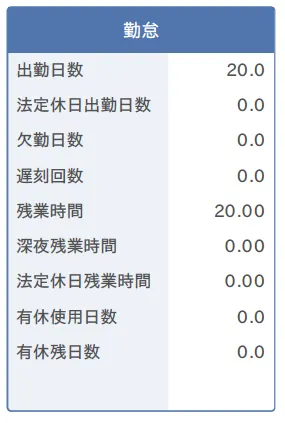

(1)給与明細の「勤怠」欄

勤怠の欄に表示されるのは、出勤日数、欠勤日数、残業時間、深夜時間、有給利用数などの実績の時間や日数が表示されます。この実績というのは、上記で説明した「締め日」の期間の実績となります。

そのため気をつけたいのは、有給残数が給与明細に表示される場合、その残数は勤怠締め日時点までの残数であるということ。

例えば、末締め・翌月15日支給の会社の方の場合、先月末時点では有給数は6日、でも月初〜明細が配布されるまでの間に2日間利用していたら本来は有給残数は4日となりますが、給与明細には締め日時点の「6日」と表示されます。タイムラグが発生しますので、あくまでも締め日時点の情報であることを把握しましょう。

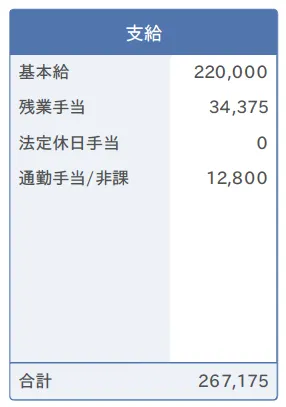

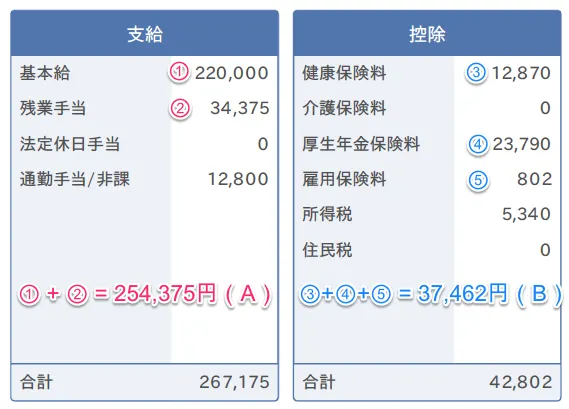

(2)給与明細の「支給」欄

支給はプラスの金額です。基本給や残業手当など、プラスとなる数字が表示されます。もし欠勤控除が行われる場合は、支給の欄でマイナス表示がされることがあります。(欠勤控除 −11,000 のような状態で支給欄に表示されます。)

■ 残業手当

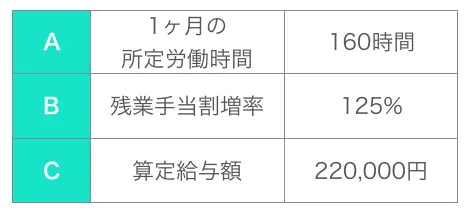

例の給与明細に表示されている、34,375円の残業手当の計算根拠をご紹介します。

1時間の単価 C(22万)÷ A(160時間) = 1,375円

残業手当 = 1,375円 ✕ 残業時間20時間 ✕ B(125%)

→ 34 ,375円

このような計算が行われています。

1ヶ月の残業時間が60時間を超える場合は150%となる場合があります。AとCは会社ごとに異なります。就業規則をご確認ください。

■ 通勤手当

通勤手当に「/非課」という表示がありますが、これは「非課税」といって、所得税がかからないという意味です。

(15万円までは非課税、15万円を超える部分は所得税の課税対象となります。)

(3)給与明細の「控除」欄

控除はマイナスの金額となります。(控除の欄でマイナスの数字がある場合はマイナスのマイナス、つまりその数字はプラスとなります。)

支給した金額から会社が自動的に控除(天引き)しているものがこの欄に表示されています。なお自動的に控除してもよいと法令で認められているものは、社会保険料、雇用保険料、所得税、住民税のみとなります。

これ以外を会社が控除するには、労使協定といって会社と従業員(の代表)が「これを控除しますよ」と確認しあって協定の締結をする必要があります。

■ 社会保険料(健康保険料・厚生年金保険料)

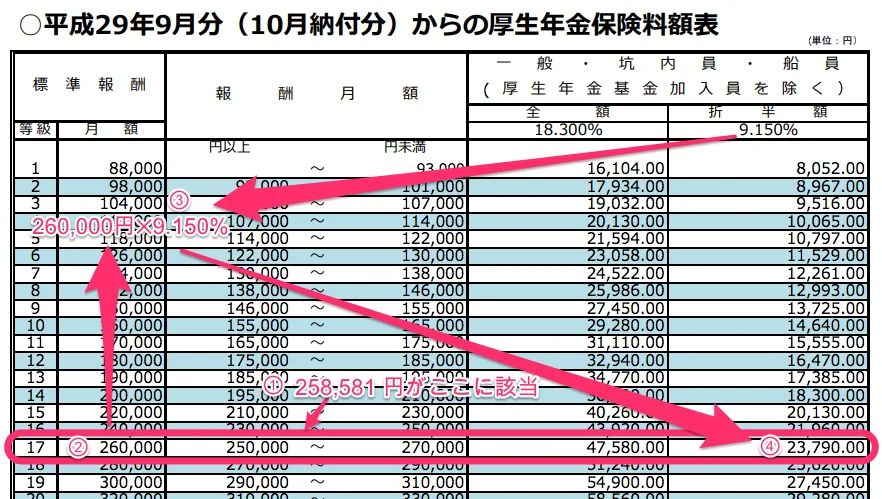

例の給与明細に表示されている、厚生年金保険料23,790円の根拠は次の通りです。

社会保険料は算出した報酬月額から標準報酬月額を出し、その標準報酬月額に保険料率をかけて算出されます。

例の場合の報酬月額

基本給 + 通勤手当 + 15時間分の残業手当 = 258,581 円

・15時間分の残業手当てについて

華子さんと同じ仕事をする人は、定常的に15時間ほどの残業があるためあらかじめ15時間分の残業手当を見込んで報酬月額に含めて計算をしている状態を例としています。

これにより、厚生年金保険料が23,790円となります。

健康保険料は26万円に4.95%をかけたものとなります(東京都で協会けんぽの場合)。

■ 雇用保険料

雇用保険料は「労働の対価」として支払われたものと通勤手当の合計額に対して、雇用保険料率をかけた金額となります。

慶弔見舞金や経費精算などの“労働の対価ではないもの”は、算出対象の金額には含めません。

267,175円 ✕ 1000分の3 = 802 円 となります。

(1000分の3は平成30年の雇用保険料率です。)

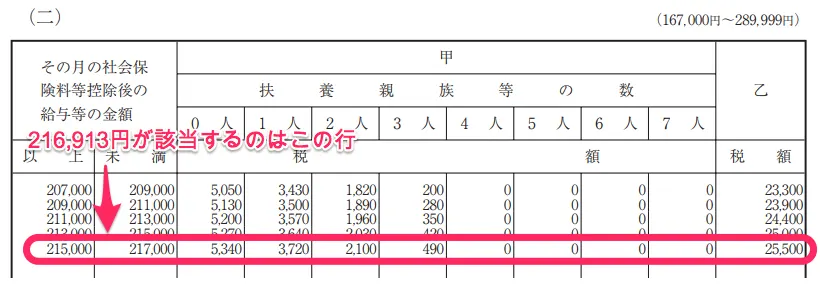

■ 所得税

所得税は課税対象の基本給や手当の合計額から、社会保険料と雇用保険料を引いて、残った金額を源泉徴収税額表にあてはめます。

(A)−(B)= 216,913円 を「給与所得の源泉徴収税額表(平成30年分)」にあてはめます。

華子さんは扶養家族が0人なので、所得税は5,340円となります。

■ 介護保険料と住民税は?

- 介護保険料は40歳以上になると控除の対象となります。

- 住民税は1月〜12月の所得に応じて翌年6月から控除がはじまります。新卒の方で入社前に住民税の対象となる所得があった方は少ないはず。なので、来年の5月までは住民税の控除はありません。来年6月から控除がはじまります。

(4)給与明細の「差引合計」欄

いわゆる「手取額」といわれるものとなります。

支給合計(A)− 控除合計(B)= 差引支給合計(C)となり、この金額が指定した金融機関口座に振り込まれています。

まとめ

自動的に控除される社会保険料、雇用保険料、所得税などは会社が計算してくれているので無関心の方も多いのではないでしょうか。

でも自分が働いて稼いだ給与からどういう計算が行われているのか、少しでも知っておきたいところ。

国会で所得税の法改正の議論もたびたびなされるので、自分にとってどういう影響があるのかを知る第一歩となります。

自分の給与明細、ぜひ一度チェックしてみましょう。

お役立ち資料

2025年にかけての人事・労務政策&法令対応完全ガイド

【こんなことが分かります】

2025年には、「人材戦略の推進」と「雇用基盤の整備」の二軸で大規模な改正が実施される予定です。

出産育児支援や高齢者関連法、リスキリング支援、雇用保険法、外国人雇用、障害者雇用などにおける具体的な変更点と対応方法を解説しています。

「やることリストつき」で、人事・労務担当者が手元に置いておきたい一冊です。

- 2025年大改正が起きる背景

- 政策・法令改正の具体的な内容

- 「女性活躍・リスキリング・人権」の最新動向

- 期日つき!人事・労務担当者のやることリスト