「住民税決定通知書」3つのチェックポイント。 計算方法と確認項目も紹介

- 公開日

目次

こんにちは! SmartHRの副島(そえじま)です。毎年6月頃、みなさんのお手元に、住民税関連の書類が届くかと思います。

「なぜ6月なの?」「なぜこの金額なの?」などなど、いろいろと疑問点があると思いますので、この機会に「住民税決定通知書」について解説します!

「住民税」の基礎知識

(1)住民税の年度

住民税の年度は、6月〜翌年5月です。

そのため、この季節に会社の人事労務担当者から「決定通知書」が配られたり、個人で支払う場合は自宅に納付書が届きます。

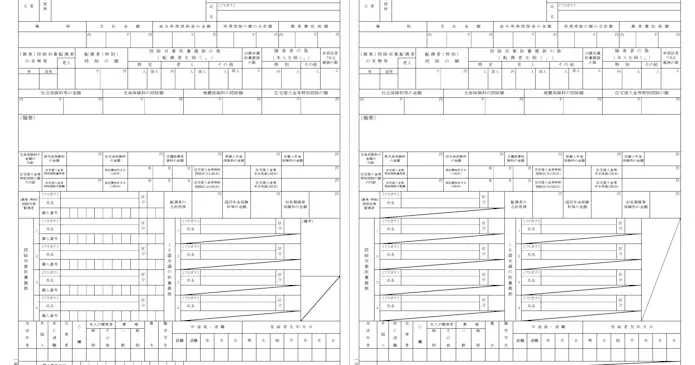

(2)特別徴収税額の決定・変更通知書のチェックの仕方

ざっくりいうと、3つの内容が記載されています。

- 昨年1月〜12月までのあなたの収入額、所得控除額

- 住民税の計算結果

- 6月〜翌年5月まで給与控除される住民税の金額

チェックすべき「住民税計算」3つのポイント

次に住民税の計算方法ですが、これは非常にややこしいので、税額の計算方法の理解というよりは、チェックすべきポイントをおさえて「計算元」となる数字に間違いがないかを確認することをオススメします。

(1)「給与収入」の金額があっているかチェックしよう

次のような条件の方を例に解説します。

- 昨年9月に転職した。

- 前職A社の月給は35万円、末締め・当月末払いだった

- 転職先B社は月給40万円、末締め・翌月15日払いだった

- 転職先B社で年末調整をしている

- 確定申告の必要はなかったのでやっていない

上記の場合、給与収入欄はこのようになります。

- 前職:1月分〜8月分 8ヶ月間×35万円=280万円(a)

- 現職:9月分〜11月分 3ヶ月間×40万円=120万円(b)

- 給与収入:400万(a)+(b)

なぜ12月分が加算されないかというと、12月分は当年の1月15日に受け取っているからです。

住民税の対象金額は昨年1月〜12月に受け取った給与・報酬なので、上記の方は11ヶ月の収入額で計算が行われます。

(2)「源泉徴収票」を見てみよう

昨年末に転職先B社から受け取った源泉徴収票を見てみましょう。給与収入の欄は「400万」になっているはずです。

- 前職のA社を退職したときに発行された源泉徴収票の給与収入欄:280万円

→ これを年末調整までに転職先B社に提出 - 転職先のB社はA社の給与収入額も含めた金額(400万円)で源泉徴収票を発行

このようになっています。でもそうすると、転職先B社で400万円が支給されたように見えてしまいますよね。

なので、摘要欄に前職A社の情報(会社名、住所、課税支給額、所得税、社会保険料、退職日)を記載する必要があります。

そうすると、市区町村も、前職A社・転職先B社の2つの会社からそれぞれ源泉徴収票が届いても、A社の分はB社の源泉徴収票に含まれていることが判別できます。

転職先B社が発行する源泉徴収票の摘要欄に前職情報がないと、誤って二重に給与収入額が計上されてしまうこともあるようです(B社発行400万円+A社発行280万円=680万円・・・!)。

新鋭の給与計算ソフトには、摘要欄に情報を表示させる機能がないものがあるようです。

住民税の通知書の「給与収入がおかしい!」 という場合は、現職の源泉徴収票に、前職情報が記載されているのかどうかも確認しましょう。

(3)扶養親族該当区分欄をチェックしよう

住民税の決定通知書の「扶養親族該当区分」を見てみましょう。この欄は各種扶養要件に該当する場合にチェックが入ったり、人数が入ったりする場所です。この中の「16歳未満」を要チェック。

「16歳未満の扶養家族」は所得税の計算に影響しないため、給与計算ソフトへの入力を忘れてしまっていることがあります。

その場合は、受け取った源泉徴収票にも表示がないはずです。

住民税の計算に必要な情報が漏れてしまっている状態なので、該当する場合は人事労務担当者に申し出をしましょう。

「住民税」にまつわる5つのQ&A

その他、住民税に関してよくある疑問をまとめて解説します!

Q1. 6月の住民税だけ金額が違う(高い)のはなぜですか?

<A1>

給与控除がしやすいよう、毎月同額になるようにしたいのですが、年額によってはどうしても割り切れない場合があります。そういった場合に6月の初回に端数を計上して、7月以降は毎月同額になるようになっています。

例1:住民税年額が120,000円の場合 毎月10,000円

例2:住民税年額が120,300円の場合 6月は10,300円、7月以降は毎月10,000円Q2. 決定通知書の「課税標準」ってなんですか?

住民税額計算の元(基礎)となる額です。ざっくりいうと「給与収入から各種所得控除額を引いた金額」です。

所得税でも同じように税額の基礎となる額がありますが、住民税と所得税では所得控除の計算式が違うものがあるため、計算の元(基礎)の金額が住民税と所得税では異なります。

そのため住民税では「課税標準」として表示をしています。

例:所得控除の計算式が違うもの(生命保険料控除額)

・所得税:生命保険料 20,000円超~40,000円以下・・・(年間払込保険料×1/2)+10,000円

・住民税:生命保険料 12,000円超〜32,000円以下・・・(年間払込保険料×1/2)+6,000円Q3. 引っ越しをした場合はどの市区町村へ住民税を納めるのですか?

<A3>

住民税は、その年の1月1日時点の住民票住所が適用されます。例:今年3月に中野区から世田谷区に引っ越しをして住民票も異動させた。

→ 今年1月1日時点は中野区に住民票があるので、6月〜翌年5月は中野区へ住民税は支払います。Q4. 転職をしたら自宅に住民税の納付書が届きました。なぜでしょうか?

<A4>

市区町村は会社から提出をされた給与支払報告書を元に、支払決定通知書を会社に送付をしています。

今年に入ってから転職をしている場合は、転職先から給与支払報告書が市区町村に提出をされていないため、市区町村はあなたが転職をしたことの情報がありません。

そのため自宅に納付書が届きます。給与控除に切り替えることが可能ですので、人事労務担当者に相談しましょう。

Q5. 住民税を支払わないことってできますか?

<A5>

税金にも時効がありますが、会社に勤めている方は「支払わない」とすることはとても難しいかと思います。例えば、転職前にフリーの期間があり、個人納付が必要だったとします。その納付をず〜っと怠っていると、市区町村から勤務する会社に調査票が届きます。会社は該当者の給与額や支払い口座などを記載します。

その後、最悪は「差し押さえ」として「給与から強制的に天引きをして会社が納付してください。」という形となります。

勤務する会社の人事労務担当者にも迷惑をかけてしまうので、キチンと納付をしましょう。

まとめ

毎年何気なく受け取っている通知書、支払っている住民税。

今回解説したように、これらの概念や計算はとても難しいので、せめて計算元となる金額、扶養情報があっているかは各自でチェックしておきましょう!

労務効率化のお役立ち情報を読む【編集部より】クラウド人事労務ソフト「SmartHR」とは?

お役立ち資料

SmartHRのご紹介

SmartHRをはじめて知っていただく方に向けて、「労務管理」「タレントマネジメント」の機能や活用シーンをわかりやすくご紹介した資料です。

【こんなことがわかります】

- そもそもSmartHRとは?

- SmartHR労務管理は何ができるの?

- SmartHRタレントマネジメントは何ができるの?

- SmartHRの導入実績