所得金額調整控除申告書とは?書き方・計算方法を税理士が解説

- 更新日

- 公開日

目次

こんにちは。税理士の高橋です。

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に関わる定額減税のための申告書 兼 所得金額調整控除申告書」について3回にわたって解説してきた連載も、とうとう最終回になります。

今回のお題は残された「所得金額調整控除申告書」。こちらは令和2年の年末調整書類から登場してはいますが、残念ながら今のところまったく認知度は上がっておらず、あいも変わらず「謎の新キャラ」のままです。

まずは「所得金額調整控除」とは何か、あらためて確認したうえで申告書の記載方法を確認していきましょう。決して親しみやすいものではありませんが、記載事項は前の2つよりは少なくなっていますよ。

給与所得の計算方法

所得金額調整控除は、基礎控除や配偶者控除などといった所得控除の仲間ではなく、給与所得の金額を計算するうえでのいち項目です。

所得金額調整控除ができる以前は、給与所得の金額の計算は給与所得の収入金額から給与所得控除額を差し引いて計算してきましたが、今では所得金額調整控除も差し引くことになります(そのほかにも「特定支出控除額」というものもありますが、全国的にもあまり利用者の多くない制度でもありますのでここでは割愛します)。

- 給与所得の計算方法:給与等の収入金額-給与所得控除額-所得金額調整控除

この給与所得控除額は「サラリーマンの必要経費相当額」として設けられている控除で、給与等の額面を以下のような速算表に当てはめて計算します。

収入金額 | 給与所得控除額 |

1,625,000円まで | 550,000円 |

1,625,001円から1,800,000円まで | 年収×40%-100,000円 |

1,800,001円から3,600,000円まで | 年収×30%+80,000円 |

3,600,001円から6,600,000円まで | 年収×20%+440,000円 |

6,600,001円から8,500,000円まで | 年収×10%+1,100,000円 |

8,500,001円以上 | 1,950,000円 |

※実際に収入金額が660万円までの場合には、「年末調整等のための給与所得控除後の給与等の金額の表」で給与所得の金額を計算しますので、上記の計算とは若干異なる場合があります。

給与等の額面が500万円であれば、給与所得控除額は、

- 5,000,000円×20%+440,000円=1,440,000円

となり、その金額を給与等の額面500万円から差し引いた356万円が給与所得の金額となります。

所得金額調整控除

令和2年からの所得税法の改正により、給与所得控除額に関して10万円の減額と上限金額の引き下げが行われました。

10万円の減額は基礎控除の増額とセットで行われていますので、単純な増税とはなりませんが、上限金額の引き下げは対象となる方の税負担増に直結します。

「年収850万円を超える高所得者だから仕方ないのでは」と考える方もいるかもしれませんが、負担が増えてしまう方のなかにも、養育すべき子どもや特別障害者がいるといった事情を抱えている方もいます。そのような方の税負担を調整するために創設されたのが所得金額調整控除です。

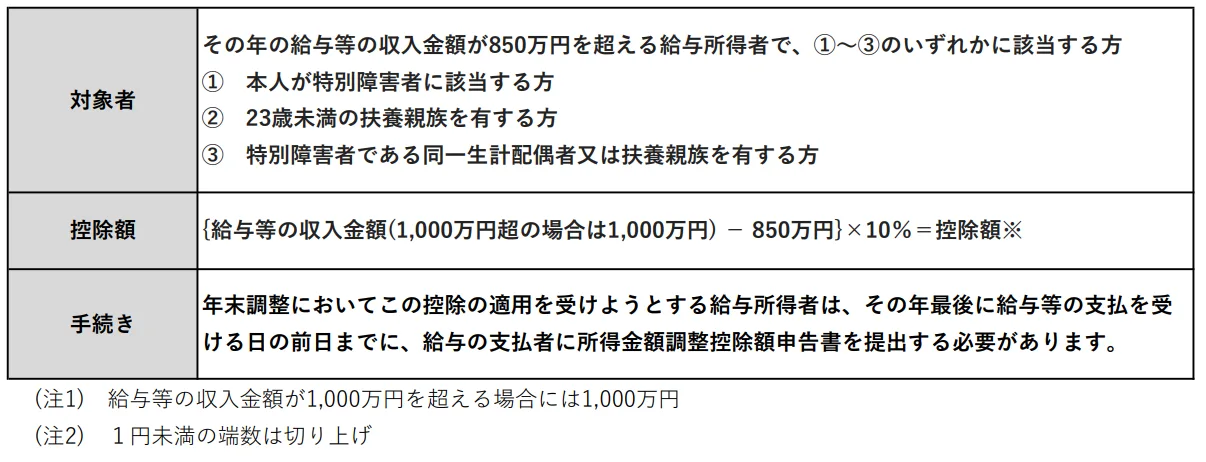

所得金額調整控除の制度概要

所得金額調整控除には以下の2種類があります。

- 子ども・特別障害者等を有する者等の所得金額調整控除

- 給与所得と年金所得の双方を有する者に対する所得金額調整控除

このうち年末調整で適用があるのは1のみですので、今回は1についてのみご紹介します。制度の概要は以下のとおりです。

まず前提となるのは「給与等の収入金額が850万円を超える」という点です。

この割と高めのハードルを超えるということは今年から給与所得控除額が減っている、すなわち税金の負担が重くなっているということでもあります。

ここに該当しない方は申告書の記載自体が不要となります。なお、記載する時点で850万円を超えるかどうかはっきりしないような場合にも申告書は記載しておきましょう。

具体的な計算方法

所得金額調整控除の具体的計算は以下のとおりです。

給与等の収入金額が950万円の場合

- 所得金額調整控除:(950万円-850万円)×10%=10万円

- 給与所得の金額:950万円-195万円-10万円=745万円

計算自体は簡単ですが、1つだけ注意点があります。

所得金額調整控除の計算上、給与等の収入金額が1,000万円超の場合には1,000万円をベースとされます。

ですから、所得金額調整控除は(1,000万円-850万円)×10%の15万円が上限額となる点をおさえておきましょう。

所得金額調整控除申告書の書き方

だいぶ前置きが長くなってしまいましたが、この所得金額調整控除を年末調整で受けようとする場合には、今回の本題である「所得金額調整控除申告書」を提出する必要があります。もちろん年末調整で織り込み忘れても、確定申告でフォローはできますが、会社が手続きをすることですべてが完結するのであればその方が従業員は楽です。

それでは、所得金額調整控除申告書の書き方を解説します。

同じ用紙でありながら、「所得金額調整控除申告書」と「給与所得者の基礎控除申告書」、「給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書」との間には大きな違いがあります。

ほかの2つは申告書の中で控除額まで記載するのに対し、所得金額調整控除申告書に記載するのは「どの要件に該当するのか」という点、つまり事実関係を記載するだけです。

給与所得の収入金額や控除額は会社側で把握できているので、あえて申告書に記載する必要はないわけです。

(1)「要件」欄

まずは1つめの「要件」欄です。

こちらには「どういった要件に該当するために所得金額調整控除を受けるのか」を選択します。

どこに印をつけるかによって右側の☆欄、★欄に記載が必要かどうか決まります。その点も書類に明記してくれていますので、指示に従いましょう。

(2)「☆扶養親族等」欄

2つめは「☆扶養親族等」欄です。

こちらには「要件」欄の「同一生計配偶者が特別障害者」「扶養親族が特別障害者」「扶養親族が年齢23歳未満」、つまり親族の状況を要件として所得金額調整控除の適用を受ける場合に、その親族の状況を記載することになります。

記載内容は、氏名、フリガナ、個人番号、生年月日、別居している場合の住所、続柄はとくに問題ないかと思います。

少し面倒なのはその方の合計所得金額ですが、こちらはこの用紙でこれまでも登場しているのでもう大丈夫かと思います。いわゆる「103万円の壁」が影響するところでもありますので、来年以降はちょっと変わるかもしれませんね。

合計所得金額の計算方法については、以下の記事をチェックしてください。

(3)「★特別障害者」欄

最後に3つめの「★特別障害者」欄です。

こちらには「要件」欄で「あなた自身が特別障害者」「同一生計配偶者が特別障害者」「扶養親族が特別障害者」に印をつけた方がその特別障害者の状況などについて記載します。

なお、所得税法上の特別障害者とは、障害者のうち特に重度の障害のある方をいい、具体的には以下のような方となります。

- 身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている方

- 精神障害者保健福祉手帳に障害等級が一級と記載されている方

- 重度の知的障害者と判定された方

- いつも病床にいて、複雑な介護を受けなければならない方 など

申告書にはこのような要件に該当するかどうかを具体的に記載しなければなりませんので、この欄には障害の状態、交付を受けている手帳などの種類と交付年月日、障害の等級などを記載することとなります。

なお、特別障害者に該当する人が「扶養控除等申告書」に記載している特別障害者と同一である場合には、特別障害者に該当する事実の記載に代えて「扶養控除等申告書のとおり」と記載して差し支えありません。

年末調整はコツコツ進めましょう

所得金額調整控除申告書は馴染みのないものですから、なんとなく「よくわからないもの」と考えてしまいがちですが、記載する内容は決して難しいものではありません。

最大15万円とはいえ、逃してはもったいない控除になりますので、今のうちに書類への記載方法を身につけてしまいましょう。

今回でこの用紙に含まれている3つの申告書の紹介が終わりです。

私自身まだちょっと慣れないところのある書類ではありますが、書類の構成としてはかなり親切な仕上がりになっています。慣れたがゆえの凡ミスをしてしまわないよう、注意深く頑張っていきましょう。

【編集部より】担当者も従業員もわかりやすくて、使いやすいSmartHRのペーパーレス年末調整

お役立ち資料

担当者も従業員もわかりやすくて、使いやすい SmartHRのペーパーレス年末調整

年々複雑化する年末調整に関するマニュアルのアップデートや、従業員からの質疑応答に大幅に時間を取られるなど、大量の書類管理に追われ残業が増えてしまう人事・労務担当の方も多いのではないでしょうか。

わかりやすくて使いやすいと好評のSmartHRのペーパーレス年末調整についてご紹介します。

【こんなことがわかります】

- SmartHRの年末調整はココが違う!

- 年末調整システム導入時の注意点

メールマガジン「週刊SmartHR Mag.」

社会保険労務士や弁護士など、人事・労務の専門家による実務に活かせる生の情報を発信していきます。メールマガジンでしか読めない専門家のこぼれ話なども掲載中です!