「源泉徴収票の見方」と「所得税の計算方法」。正しい確認で税金知識をアップ!

- 更新日

- 公開日

目次

こんにちは! SmartHRの副島(そえじま)です。

年末調整といえば、これを抜きには語れない「源泉徴収票」。

この源泉徴収票とは、今年1年間の課税対象となった給与や賞与の金額や、扶養家族、 自身で申告した生命保険料などから算出された所得税の結果が表示されたものです。

「源泉徴収票 見方」などで検索していただければ、どの項目にどのような内容が表示されているかの記事がたくさん出てきます。

そのため、SmartHR Mag. をご覧の皆様には、一段レベルアップをしていただきたく、所得税がどのように計算されているのかをカンタンに解説したいと思います。

この話を理解いただけると、最近よく聞く「所得税改正」のニュースも、何が語られているのかがわかるかも!

4つの項目をポイントとして、計算・解説していきましょう。

※本記事の内容は執筆時点の情報になります。最新の内容はご確認をお願いします。

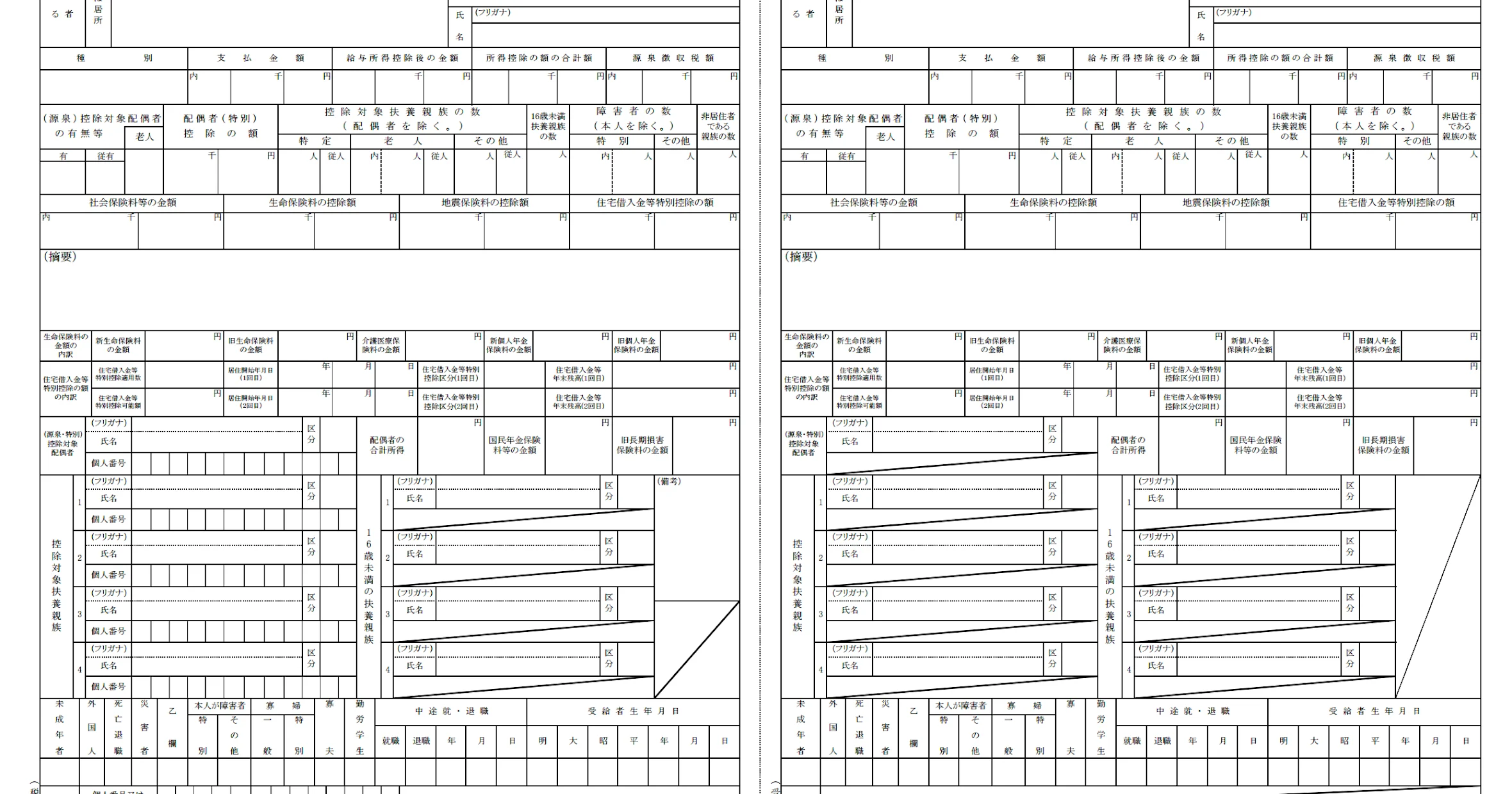

源泉徴収票の見方と記載方法について

【源泉徴収票の見方その1】支払金額(A-1)

630万円と表示されているこの欄は、1月〜12月に受けとった課税対象となる給与や賞与の金額の合計が表示されています。非課税となる通勤手当は含まれていません。

■ここでのポイント!

この源泉徴収票の発行者は現職の会社となっていますが、今年転職をしていて他社で給与をもらっていた場合は、この「支払金額」には前職分の給与・賞与も含まれているんです。

年末調整は1年間の収入合計額に対して計算が行われるため、入社時または年末調整時に前職の源泉徴収票の提出を求められるのはこれが理由なんです。

【源泉徴収票の見方その2】給与所得控除後の金額(A-2)

450万円と表示されているこの欄、ここから少し専門的な話となります。

所得税は「収入」から「経費」を引いて、残った「所得」に対して税率を掛けて算出されます。

個人事業主の方は事業でかかった経費を自身の申告で経費として計上することができますが、会社員の方は原則この申告ってほぼない(条件の対象となれば申告できる制度はありますがとっても少ない)んです。そのため「給与所得控除」という会社員用の、決まった金額の経費を年末調整で会社が計上してくれているんです。

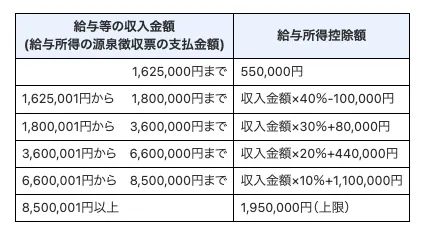

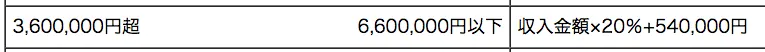

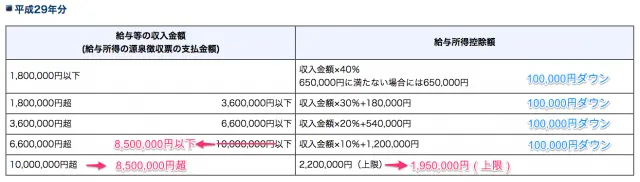

決まった金額というのがこちら。

国税庁HPより

支払金額(A-1)630万円の方はこの計算式にあてはまります。

630万円 ✕ 20% + 54万円 = 180万円になります。

この計算により、給与所得控除額(計上できる経費)は180万円となります。が、源泉徴収票に記載されている項目名は「給与所得控除後の金額」のため、

支払金額630万円(A-1)− 給与所得控除180万円 = 450万円

以上の計算により、A-2は450万円と表示されています。

【源泉徴収票の見方その3】所得控除の合計額(A-3)

「1,904,076」と表示されているこの欄は、次の合計金額が記載されています。

- 年末調整で「(1)給与所得者の扶養控除等申告書」、「(2)給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」を提出することによって計上できる控除額

- 給与から天引きされていた社会保険料の金額

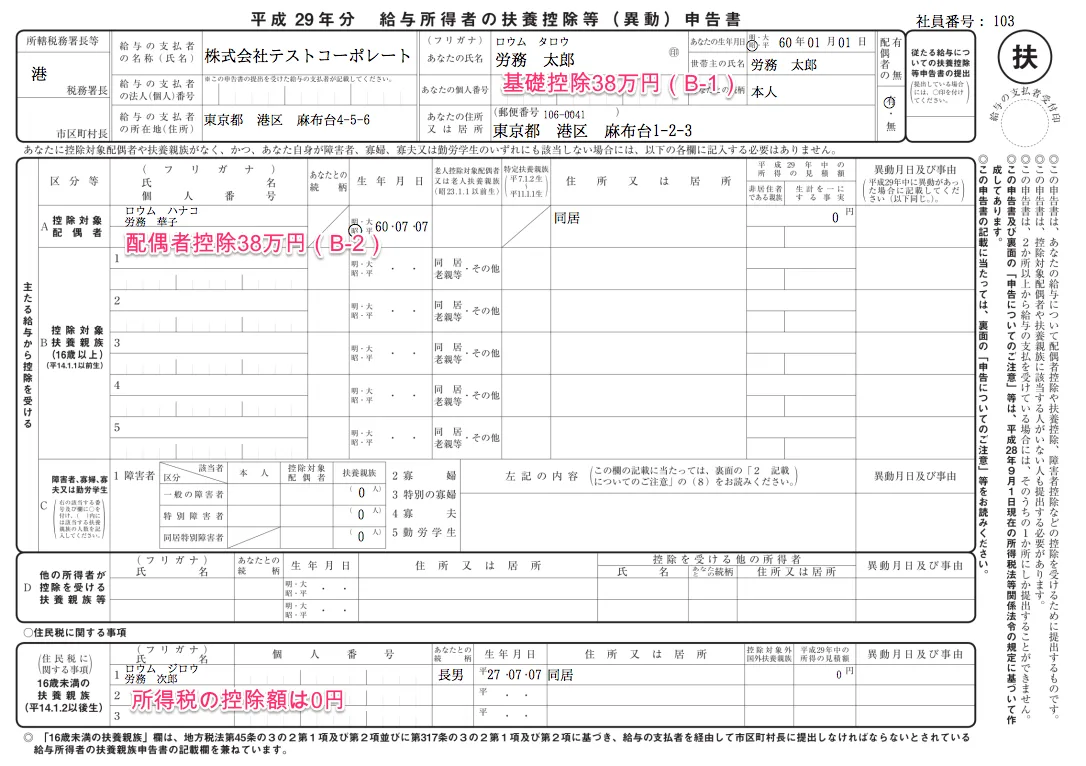

(1)給与所得者の扶養控除等申告書

源泉控除対象として申告している配偶者の有無、16歳以上の扶養親族有無、障害の有無等により、受けられる控除(経費として計上できる)があります。この例の場合は、配偶者控除額として38万円が計上できます。また、この書類を提出することによって、一律で38万円の基礎控除(経費計上)も受けることができます。

ちなみに、16歳未満の扶養親族は所得税の控除額はありません。

(2)給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書

自身で支払った生命保険料などの金額から算出される「控除額」の合計が経費として計上できます。書類でみると枠の部分の合計です。

すなわち、

B1〜B5の合計 978,900円

この例の方が給与から天引きされていた社会保険料 925,176円

合計 1,904,076円

これがA-3の金額となります。

【源泉徴収票の見方その4】源泉徴収税額(A-4)

0と表示されるこの欄は、次の計算結果により所得税が0円となった状態です。

給与所得控除後の金額 4,500,000(A-2)− 所得控除の合計額1,904,076(A-3)= 2,595,924円

2,595,924円を次の表にあてはめてさらに計算します。

国税庁HPより

2,595,924 ✕ 10% − 97,500 = 162,092

→ 1,000円未満切り捨てをして、162,000円が年末調整により算出した所得税額となります。

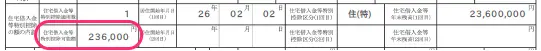

しかし、源泉徴収票では0円。そう、この方は住宅ローン控除がある方なんです。

年末調整により算出した所得税額 162,000 − 住宅借入金等特別控除額 236,000 ・・・ 0円(0が下限)

このため、A-4の源泉徴収税額欄は0円となっています。これで年末調整による所得税の確定し、この方の場合は「0円」となりました。

これにより、本来今年は所得税0円だったということになるため、今まで給与から天引きされていた所得税の合計が全部還付金として戻ってくるということになります。

なお、住宅ローン控除がなく、年末調整により算出した所得税額が1円以上の方は復興特別所得税計算のため、金額に対して102.1%を乗じた金額が確定の所得税となります。

このような計算が行われているのです。

「源泉徴収票」と「所得税改正」について

「所得税改正」と計算の関連

さて、それではニュースで聞く「所得税の改正」と上記の計算の関連を見ていきましょう。関連は2つ。

- 給与所得控除(A-2で説明) 一律10万円ダウン

- 基礎控除(A-3で説明) 一律10万円アップ

上記は給与所得者の扶養控除等申告書を提出していれば受けられる控除で、しかも、プラスマイナスゼロの状態です。そのため「影響ないじゃん!」となるんですが、一部の方には次の改正が影響します。

「所得税改正」の影響

この改正により2020年1月から、年収が850万円を超える方は実質増税となるんです(家族に22歳以下の子どもや介護が必要な人がいる場合は増税対象外)。

公務員を含む、全国の会社員の4%が対象となるとのことで、今回は「該当しない!」という方も多いかと思います。

しかし、いつ自分が該当してしまう改正が行われるかはわかりません。どの部分の金額がどのように変わっているのか、 理解してウォッチしておきましょう。

※ 2023年9月27日 編集部註

国税庁ホームページリニューアルに伴う、リンク変更を受け、新規URLに更新しております。読者の皆さまにおかれましては、安心してご参考くださいませ。

お役立ち資料

担当者も従業員もわかりやすくて、使いやすい SmartHRのペーパーレス年末調整

年々複雑化する年末調整に関するマニュアルのアップデートや、従業員からの質疑応答に大幅に時間を取られるなど、大量の書類管理に追われ残業が増えてしまう人事・労務担当の方も多いのではないでしょうか。

わかりやすくて使いやすいと好評のSmartHRのペーパーレス年末調整についてご紹介します。

【こんなことがわかります】

- SmartHRの年末調整はココが違う!

- 年末調整システム導入時の注意点

メールマガジン「週刊SmartHR Mag.」

社会保険労務士や弁護士など、人事・労務の専門家による実務に活かせる生の情報を発信していきます。メールマガジンでしか読めない専門家のこぼれ話なども掲載中です!