令和6年「定額減税」給与計算、年末調整など業務への影響は?

- 公開日

この記事でわかること

- 定額減税の対象者と対象となる税金の種類

- 給与所得者に係る定額減税の計算方法と時期

- 人事・労務担当者のTO DOとポイント

目次

こんにちは。税理士の高橋創です。

今回は、令和6年度6月に実施される「定額減税」のご紹介です。

ニュースなどでもすでに(名称だけは)おなじみのこの制度は、月々の給与計算などに影響を及ぼすため、企業の労務担当者の業務がかなり煩雑になることが予想されます。

もちろん私たち税理士の業務にも影響が予想されるため、制度開始前からすでに憂鬱になっているところではありますが、今回はその制度の内容と給与計算をはじめとする作業の変更点を解説します。

定額減税とは?

令和6年に入り、日経平均株価は史上最高額を更新し4万円を突破、賃上げ率は33年ぶりに5%を超えるなど、経済全般としては明るい兆しを見せています。

しかし、個人の生活ベースで考えると、現時点では賃金の上昇が物価の上昇に追いついておらず、厳しい状況です。

今回実施される所得税・住民税の定額減税は、この状況における国民の負担を緩和し、デフレ脱却を目指すための一時的な措置として実施されるもので、給付でなく減税という方法が選択されているのは、国民の負担緩和には可処分所得を直接的に下支えする所得税・個人住民税の減税がもっとも望ましいと考えられたため、とされています。

定額減税の対象者と減税額。給与収入2,000万円以下が対象

定額減税の対象者

今回の定額減税は、国内におけるデフレ脱却のための一時的な措置であることから、対象者はすべて国内に住所を有する者に限定するとされています。

また定額減税の対象者は、令和6年分の合計所得金額が1,805万円以下である方です。合計所得金額1,805万円以下というとわかりづらいですが、収入が給与のみの場合は、給与の額面金額が2,000万円以下となります。

かなり高いラインに設定されていますね。

定額減税の対象となる税金

定額減税の対象となるのは「令和6年分所得税」「令和6年度個人住民税(一部令和7年度)」です。

定額減税額

定額減税額は、次の金額の合計額です。ただし、その合計額がその人の「令和6年分の税額」を超える場合には、控除額はその税額が限度となります。

- 納税者本人:所得税30,000円、住民税10,000円

- 同一生計配偶者又は扶養親族:1人につき所得税30,000円、住民税10,000円

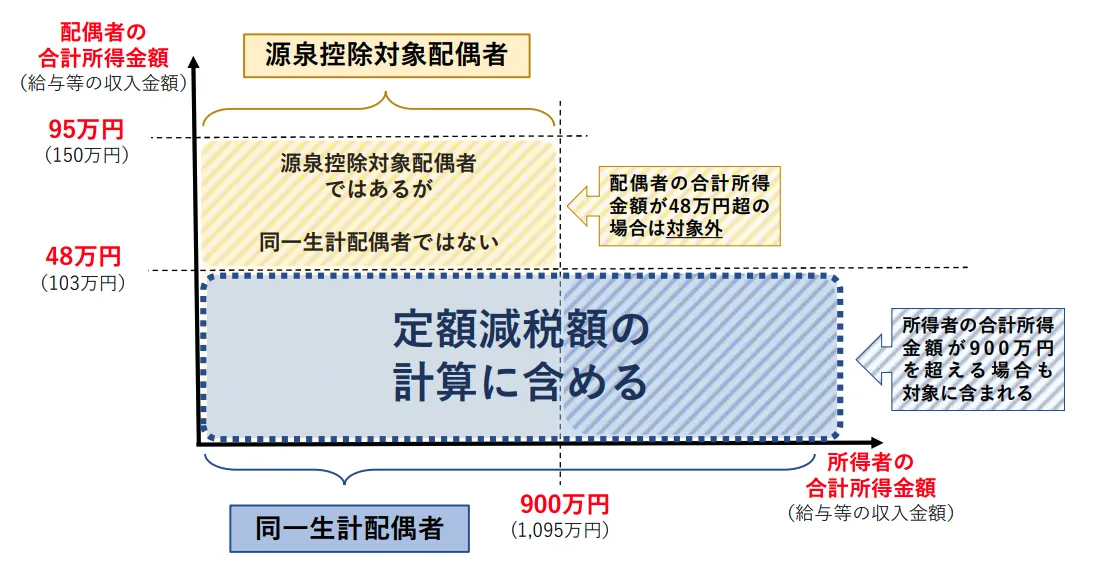

「同一生計配偶者」「扶養親族」は、原則として納税者と生計を一にする配偶者や親族の合計所得金額が48万円以下の人を指します。

所得税の配偶者控除や扶養控除の対象とは異なり、納税者の合計所得金額や親族の年齢によって線引きされることはありません。

なお、「同一生計配偶者」と紛らわしいものとして「源泉控除対象配偶者」があります。この「源泉控除対象配偶者」の適用範囲は配偶者合計所得95万円までなので、合計所得48万円超の場合は対象外です。したがって、定額減税の対象となるかどうかは正しく判定ができません。

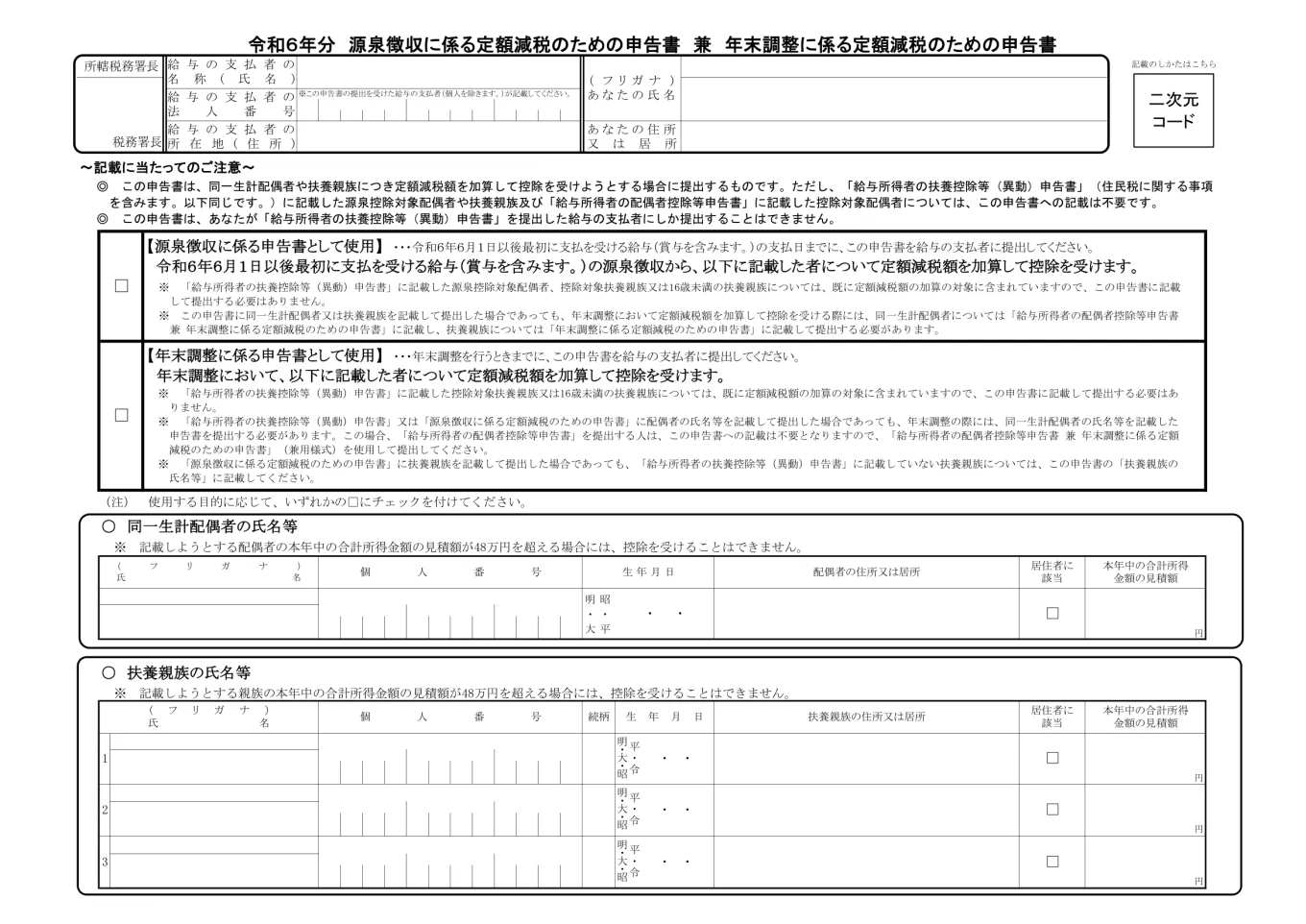

一方で、国税庁が公表している「源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」(様式案)を従業員の方々に記載してもらうことになった場合には、こういった用語の意義も伝える必要がありますので、違いを確認しておきましょう。

「源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」(様式案)

給与所得者に対する定額減税の計算方法・時期(所得税)

給与所得者に対する所得税の定額減税は、扶養控除等申告書を提出している給与所得者に対して、その給与の⽀払者のもとで、その給与等を⽀払う際に、源泉徴収税額から定額減税額を控除する方法で実施されます。

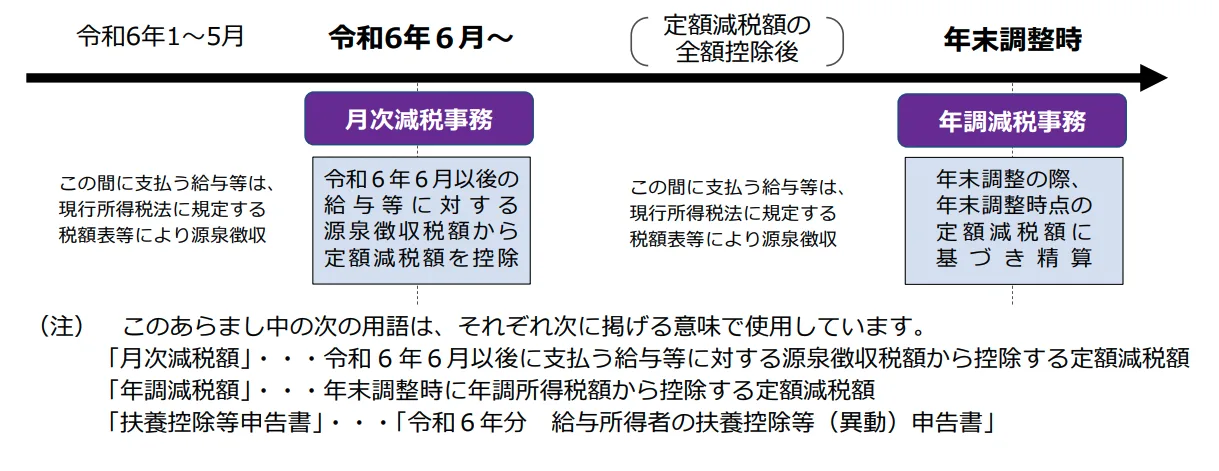

給与の⽀払者は以下の2つの作業が必要になります。

- 令和6年6月1⽇以後に⽀払う給与等に係る源泉徴収税額からその時点の定額減税額を控除する「月次減税」

- 年末調整の際に実施する精算「年調減税」

なお、定額減税は主たる給与の支払者のもとでのみ実施され、従たる給与の支払者のもとで控除されることはない点、主たる給与の支払者のもとで定額減税の適用を受けるか受けないかを給与所得者が自ら選択できない点には注意が必要です。

方法1:月次減税

令和6年6月1日現在、給与の支払者のもとで勤務しており、給与等の源泉徴収についてその給与の支払者に扶養控除等申告書を提出している人(いわゆる「甲欄適用者」)については、月次減税の対象となります。

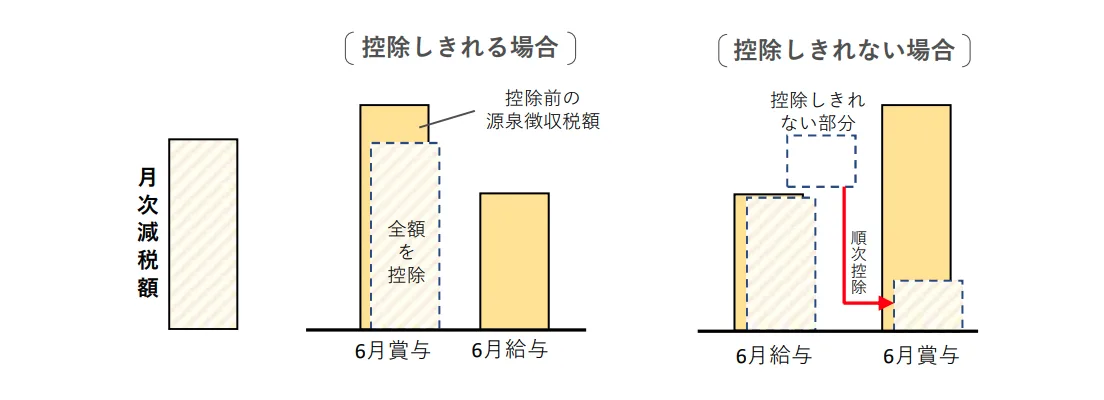

月次減税は、令和6年6月1日以後最初に支払う給与等に係る源泉徴収税額から定額減税額を控除するものです。控除しきれない部分の金額は、以後令和6年中に支払う給与等に係る源泉徴収税額から順次控除されます。

ルール自体に難しいものはないのですが、実務の現場においては、

- 控除対象者の確認

- 控除額の計算、管理

- 給与明細への記載

などが新たな作業として発生します。

「1.」は扶養控除等申告書から読み取れる内容が多いとはいえ、「同一生計配偶者」と「源泉控除対象配偶者」の違いや、16歳未満の扶養親族の扱いなどに注意を払いましょう。

「1.」の作業がうまく進めば「2.」の控除額の計算はかんたんです。

しかし、給与額によっては数か月に分割して控除されることも想定されるので、その残高の明確な管理が必要となります。

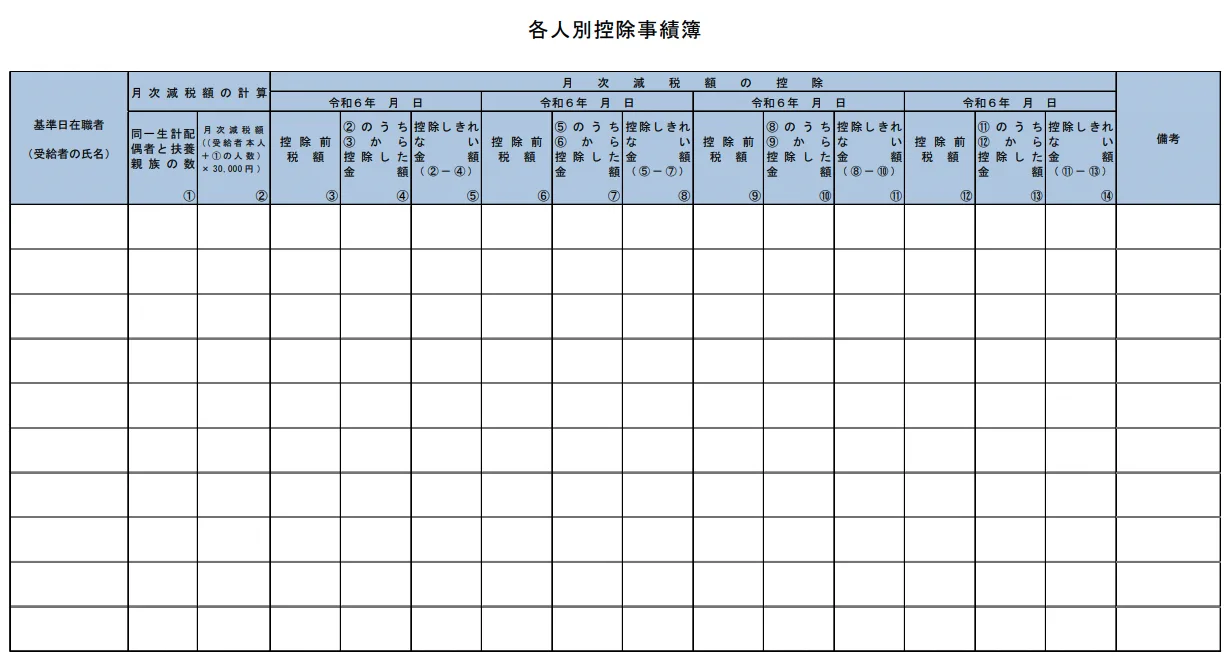

国税庁も「各⼈別控除事績簿」という書類を用意するなどサポートがあるものの、記載するのはあくまで現場の担当者です。煩雑さは覚悟しておかなければいけません。

給与明細にも、実際に控除した月次減税額の金額を「定額減税額(所得税)×××円」、「定額減税×××円」などと記載することとされています。

1年限りの話ではありますし、余白に記載するだけでもよいとされているので、給与明細のフォームまで変える必要はないと思われます。

方法2:年調減税

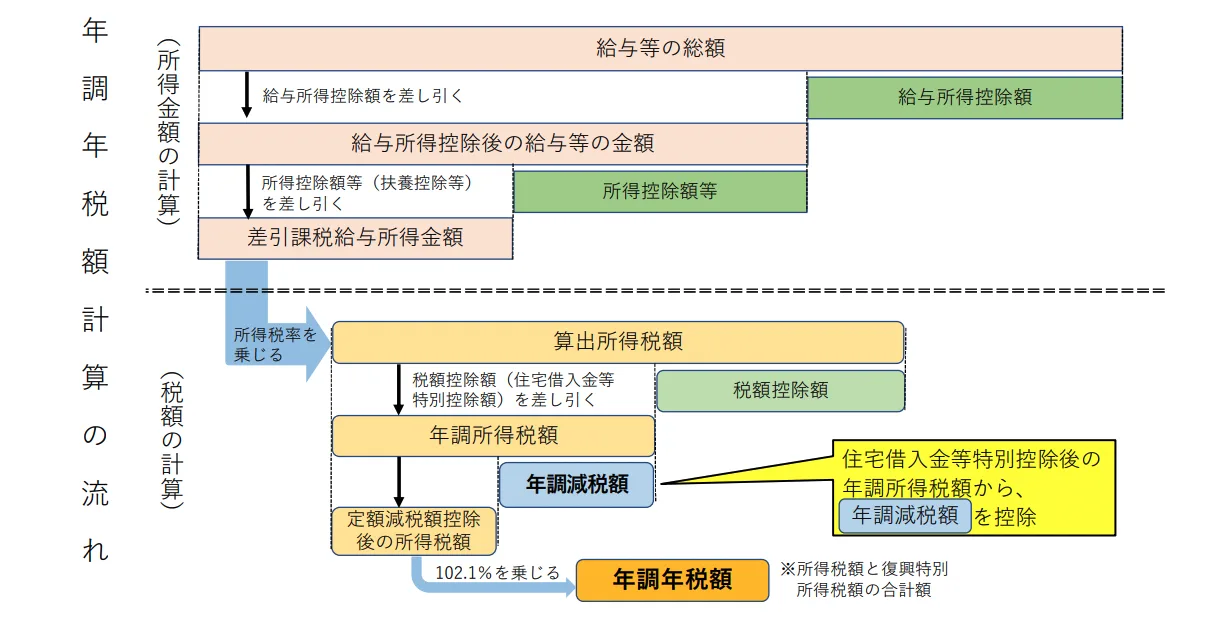

年末調整の際、年末調整時点の定額減税額にもとづき、年間の所得税額と精算します。

こちらに関しては、ざっくりとした全体像は示されているものの、詳しい事務内容については国税庁ホームページで令和6年9月頃から随時掲載する予定となっているので、しっかり情報を追う必要がありそうです。

留意点

(1)合計所得金額が1,805万円を超える場合

月次減税は、合計所得金額がいくらであるかを問わず、主たる給与の支払者のもとで適用されます。

しかし、合計所得金額が1,805万円を超える場合には、最終的に定額減税の適用はありません。そのため、年末調整の際にそれまで控除した額を精算することになります。

主たる給与の支払者からの給与収入だけで2,000万円を超える場合には、年末調整の対象となりませんので、確定申告で最終的な精算が行われます。

(2)令和6年6月2日以降に就職をした場合

令和6年6月2日以後に就職した人については、扶養控除等申告書を提出したとしても月次減税を受けられず、年末調整において年調減税を受けることになります。

前職で月次減税を受けていたとしても取り扱いは変わりません。

(3)扶養親族の数に変更があった場合

定額減税の対象となる配偶者や親族は、最初の月次減税事務の実施時までに提出されている扶養控除等申告書の記載内容にもとづき判定します。

そのため、7月に子供の出生によって扶養親族の人数が増え、令和6年6月と7月とでは扶養親族の人数が異なることとなっても月次減税額の増額せず、差額は年末調整または確定申告により精算されることになります。

給与所得者に対する定額減税の時期(住民税)

定額減税を実施した場合の令和6年度中の個人住民税の徴収方法は、特別徴収の場合と普通徴収の場合で異なります。

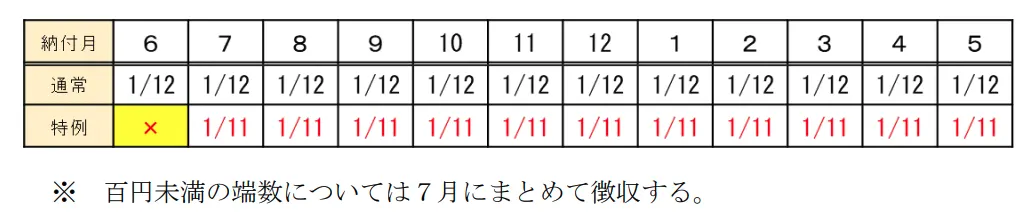

特別徴収の場合、令和6年6月分は徴収せず、「定額減税『後』の年税額」を令和6年7月分~令和7年5月分の11か月で均した税額を徴収します。

給与所得に係る定額減税の特別徴収方法

実務においては、自治体から送付された金額を給与から徴収するだけではありますが、6月の徴収がないので従業員への周知を忘れずにしましょう。

工数と負荷の増大の可能性大。

TO DOの早期洗い出しと情報収集の継続を!

定額減税についての基本的な取り扱いは、国税庁が公表している「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」でおおむね把握できます。

しかし、6月が近づくにつれて新たな情報が国税庁などから発表される可能性も大いにありますし、何かしらの新しい書式が公表される可能性もあります。そのため国税庁の「定額減税特設サイト」を確認しつつ、継続した情報収集が大切になりそうです。

そして、対象者や残高の管理といった「必ずやることになる業務」の洗い出しには早めに着手しておきたいところです。

まだイメージがわかない部分も多いと思いますが、思った以上に骨が折れる作業となる可能性はかなり高いと思われます。

なにはともあれ心の準備をしておきましょう。

お役立ち資料

2026/27年にかけての人事・労務法改正ハンドブック

この資料でこんなことが分かります

- 2026年の人事・労務業務に影響する法改正

- 2027年以降の人事・労務業務に影響する法改正

- 人事・労務担当者 やることリスト