【税理士監修】パート・アルバイトも年末調整は必要?副業の場合や正社員との違いを解説

- 公開日

目次

毎年10月から12月にかけて実施される年末調整。「自分も対象になるの?」と疑問をもつパート・アルバイトの方や、「どのように進めればいいの?」と悩む人事労務担当者の方も多いでしょう。

また、近年は副業を認める企業も増え、年末調整の対応はより複雑になっています。本記事では、パート・アルバイト、副業の従業員の年末調整について、基本的なルールから実務上の注意点まで、わかりやすく解説します。

年末調整とは

年末調整とは、企業が従業員の1年間の所得税額を再計算し、払いすぎや不足を調整する手続きです。毎月の給与から源泉徴収されている所得税は、限られた情報をもとに計算をした概算です。生命保険料の支払いや扶養家族の変動などを織り込んだ正確な税額は、年末にようやく計算できます。その計算を経て、源泉徴収で払いすぎた税金は還付金として従業員へ返金され、不足分は追加で支払うことになります。

年末調整は「会社を通じて手続きできる簡易的な確定申告」ともいえ、企業が従業員に代わって税務署に申告するため、従業員の確定申告をする手間が省けます。

1,000名規模の企業で年末調整専用ツールを活用しない場合、「年末調整の対応に毎年約2,000時間かかっている」という算出結果も出ています。担当者の皆さまにとっては、毎年対応に頭を抱える恒例行事ではないでしょうか。

年末調整の詳細については、特集企画もご用意しているので、あわせてご覧ください。

“人事・労務担当者のため”の「年末調整」|今年度の変更点と業務上の注意点を解説

人事・労務担当者にとって、年末調整は1年でもっとも重要な業務の1つです。年末調整の仕組みは年々複雑化しています。今年度の変更点などの最新動向から作業上の注意点まで、年末調整業務で知っておきたい情報をまとめました。

パート・アルバイトの年末調整の基本

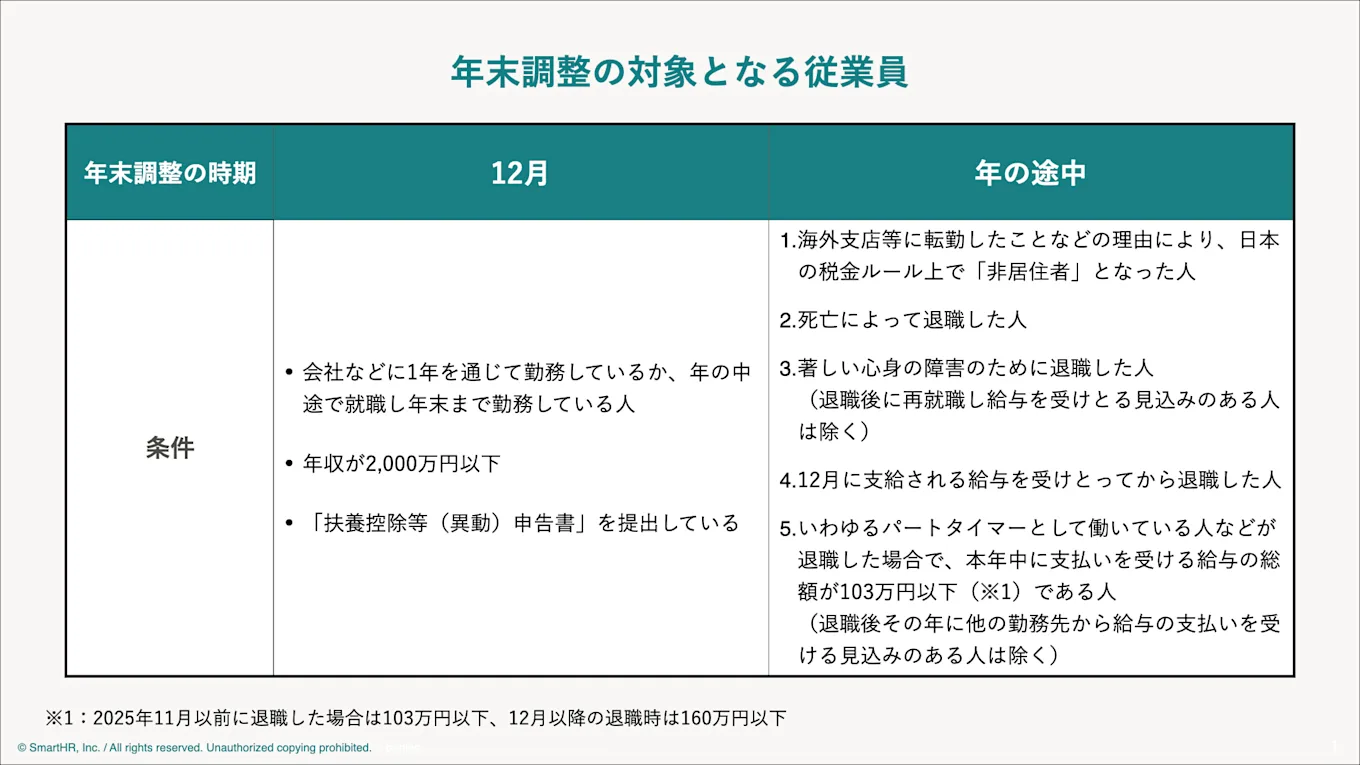

年末調整の対象となるパート・アルバイト従業員とは

パートやアルバイトの従業員も一定の条件を満たせば、年末調整の対象となります。年末調整の対象となるかどうかは、雇用形態ではなく「その年の給与の支払い状況」によって判断されます。年の途中で退職したり、複数の会社から給与を受けとっていたりする従業員は、年末調整の対象外となるケースもあるため注意が必要です。具体的な条件は、以下のとおりです。

12月の年末調整の対象になる従業員

以下の3つの条件を満たしている場合が対象となります。

- 会社などに1年を通じて勤務しているか、年の中途で就職し年末まで勤務している人

- 年収が2,000万円以下

- 「扶養控除等(異動)申告書」を提出している人

※上記のうち、災害により、税金の徴収猶予や還付を受けた人は除く

年の途中の年末調整の対象になる従業員

- 海外支店等に転勤したことなどの理由により、日本の税金ルール上で「非居住者」となった人

- 死亡によって退職した人

- 著しい心身の障害のために退職した人(退職後に再就職し給与を受けとる見込みのある人は除く)

- 12月に支給される給与を受けとってから退職した人

- いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払いを受ける給与の総額が103万円以下(※1)である人(退職後その年に他の勤務先から給与の支払いを受ける見込みのある人は除く)

※年の中途で退職した人で、1〜5に該当しない人は年末調整対象外

※1:2025年11月以前に退職した場合は103万円以下、12月以降の退職時は160万円以下

提出が必要な書類

パートやアルバイトの方が年末調整を受けるには、書類を期限内に提出する必要があり、主に以下の3つの申告書があります。

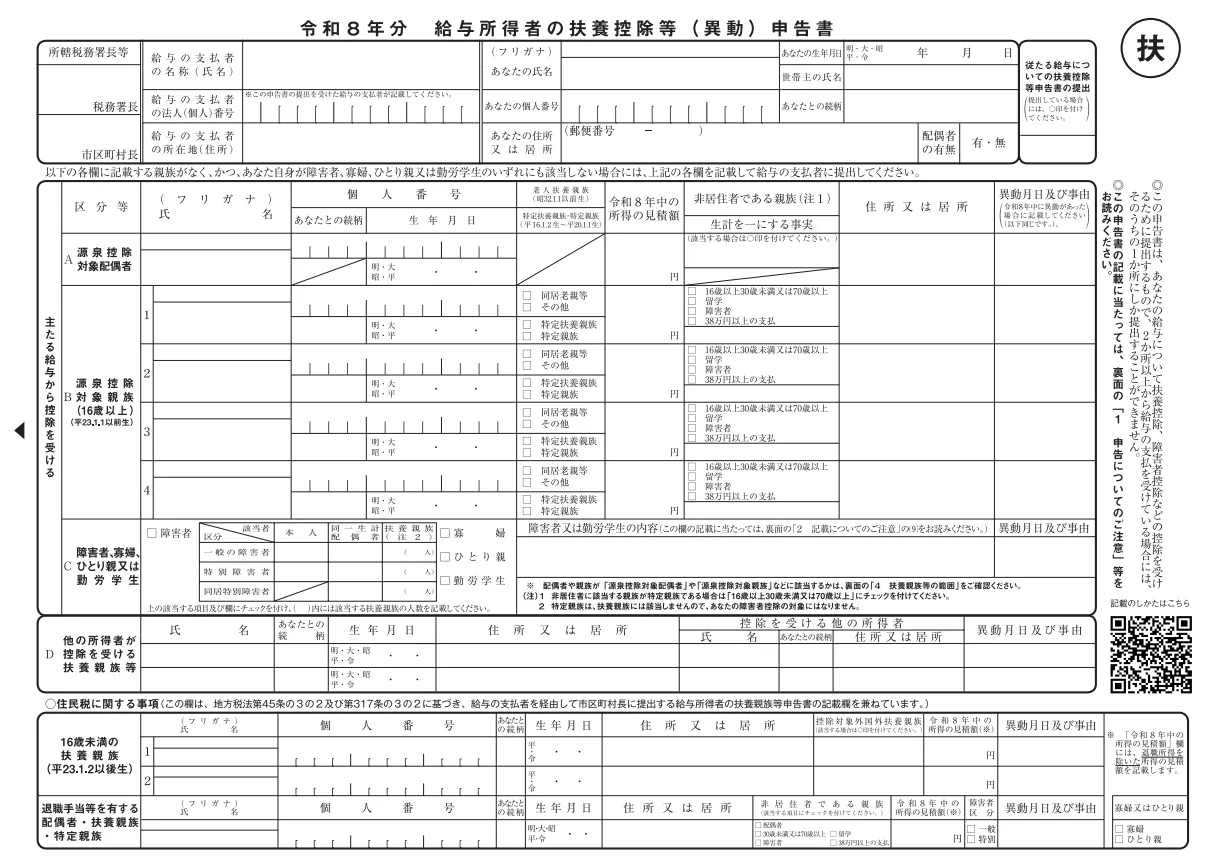

(1)扶養控除等(異動)申告書

家族構成や扶養親族の有無を申告する書類で、年初に提出するのが一般的です。

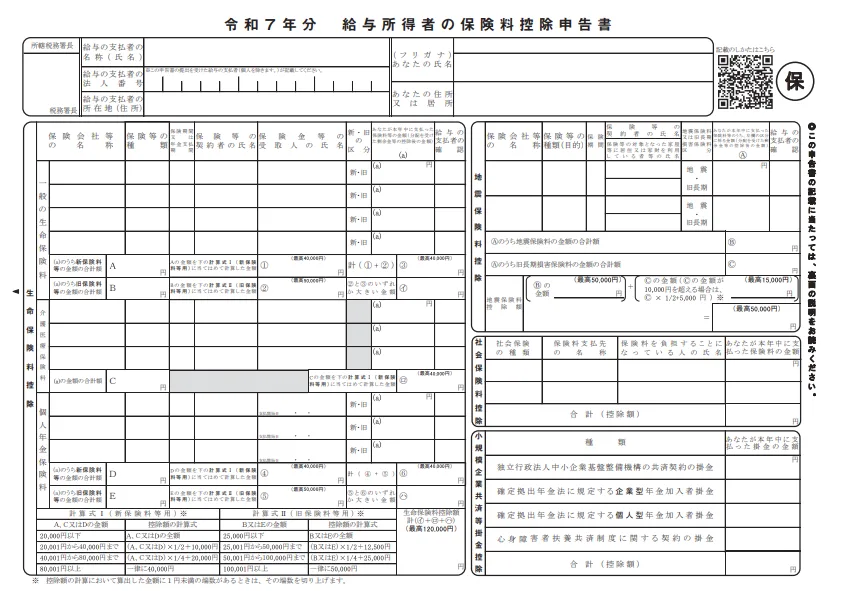

(2)保険料控除申告書

生命保険料や地震保険料を支払っている場合に提出します。控除対象となる保険の種類や金額を記載します。

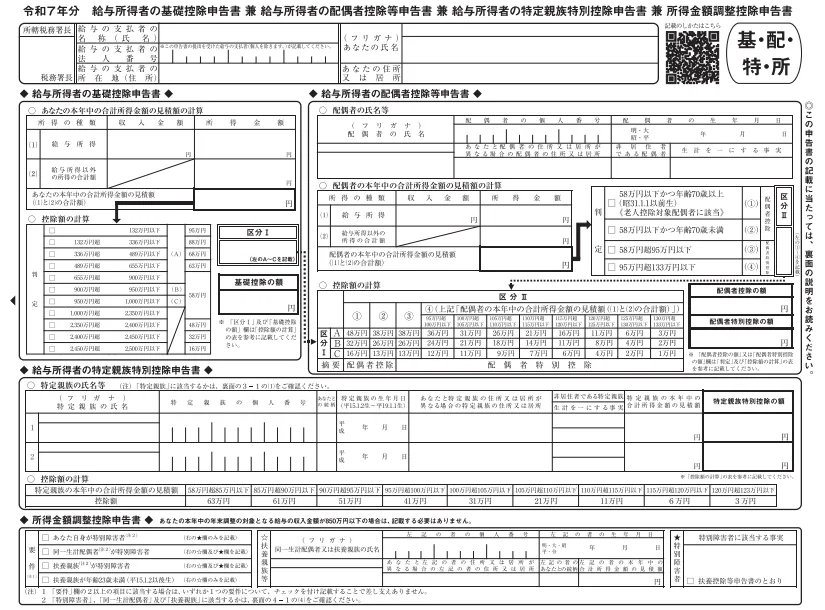

(3)基礎控除申告書

合計所得金額の見込みを記載し、基礎控除を適用するための書類です。

(出典)令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書 - 国税庁

各書類の書き方については、以下の記事で紹介しています。

年収の壁と年末調整

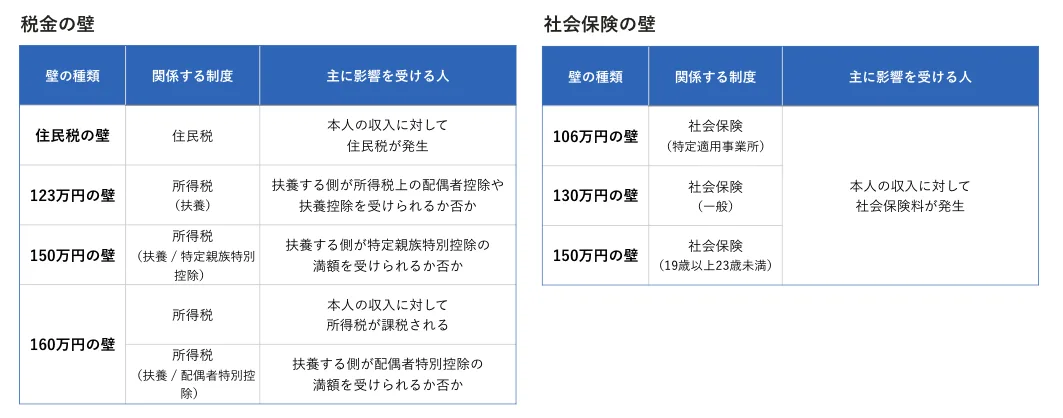

「年収の壁」とは、パート・アルバイトなどの年収が一定額を超えると、「税金や社会保険料の負担が生じたり、配偶者の扶養から外れたりする境目」のことです。

年末調整の時期は、年収の壁を超えているかどうかを確認することで、適用される扶養控除や、所得税・住民税の負担額を正しく計算できます。たとえば、配偶者や大学生の子供などがいる場合、壁を超えないように働くことで、「配偶者控除」や「特定扶養親族の控除」が適用され、世帯全体の税負担が軽くなることがあります。

法改正・最新動向のチェックポイント

2025年の税制改正により、本人の所得税の非課税ラインが103万円から160万円への引き上げが決定しました。

年収が160万円以下でも、月の給与額によっては所得税が源泉徴収されていることがあります。年収160万円を超えていなければ、所得税の課税は対象外となるため、年末調整で所得税が全額還付されます。

また、ここで注意したいのは、この160万円への引き上げは本人の所得税のみで、社会保険料は106万円や130万円で加入義務が発生するなど、ほかにも、106万円、123万円、130万円、150万円、160万円と、複数の壁が存在することです。

「年収の壁」が複数ある理由は、税金(所得税・住民税)と社会保険(健康保険・厚生年金)という異なる制度が、本人と扶養関係にある親族両方に影響するためです。

さまざまな家族構成・働き方の従業員シミュレーションを以下の資料で紹介していますので、よろしければぜひご活用ください。

お役立ち資料

年収の壁 従業員タイプ別シミュレーション集

結局、いくらに抑えればいいの?に完全対応!

本資料では、制度をわかりやすく整理したうえで、家族構成や働き方など従業員のタイプ別シミュレーション、従業員への周知方法を紹介しています。

ダブルワーク・副業の年末調整の取り扱い

近年、ダブルワークや副業を認める企業が増加していますが、複数の勤務先がある場合の年末調整には注意が必要です。ここでは、ダブルワークや副業における年末調整の基本から確定申告が必要になるケースまで、わかりやすく解説します。

ダブルワークや副業は年間収入によって確定申告が必要

基本的には、「主たる給与を支払う1か所の勤務先」で年末調整をすることになります。つまり、複数の勤務先がある場合でも、年末調整ができるのは1社のみで、「扶養控除等(異動)申告書」を提出しているか否かで判断できます。それ以外の勤務先からの収入(従たる給与)は年末調整の対象外となり、金額が年間20万円を超える場合は、従業員本人による確定申告が必要です。

なお、通常の確定申告の受付は原則2月16日~3月15日ですが、還付を受けるための確定申告は1月から行なえます。e-Taxやスマートフォンアプリでの提出も可能です。払いすぎた税金が戻ってくる(還付)ケースも多いため、該当する場合は必ず確定申告するよう、従業員にアナウンスできるとよいでしょう。

年の途中で入退社したパート・アルバイトの年末調整

年の途中で入退社をした場合においても、基本は正社員と同様の手続きになります。パート・アルバイトは正社員よりも入退社のスパンが短いケースも多いので、都度漏れがないように対応していきましょう。

中途入社時に必要な書類と処理方法

年の途中で採用されたパート・アルバイトの従業員も、年末調整は原則として可能です。その際、以下の書類が必要になります。

- 前職の源泉徴収票(年内に他社に勤務していた場合)

- 給与所得者の扶養控除等(異動)申告書

- 保険料控除申告書

- 基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書

これらをもとに、入社後の給与と前職の給与を合算して年末調整をします。前職の源泉徴収票が提出されない場合は、年末調整ができないため、早めに従業員にアナウンスしましょう。間に合わなかった場合は確定申告が必要になります。

退職時の処理と確定申告の必要性

年内に退職した場合、勤務先は退職時に源泉徴収票を発行します。通常、退職時に年末調整は実施しません。退職後に再就職した場合は、新しい勤務先で年末調整が可能です。再就職をしない場合は、従業員本人が翌年に確定申告をして所得税の過不足を精算します。

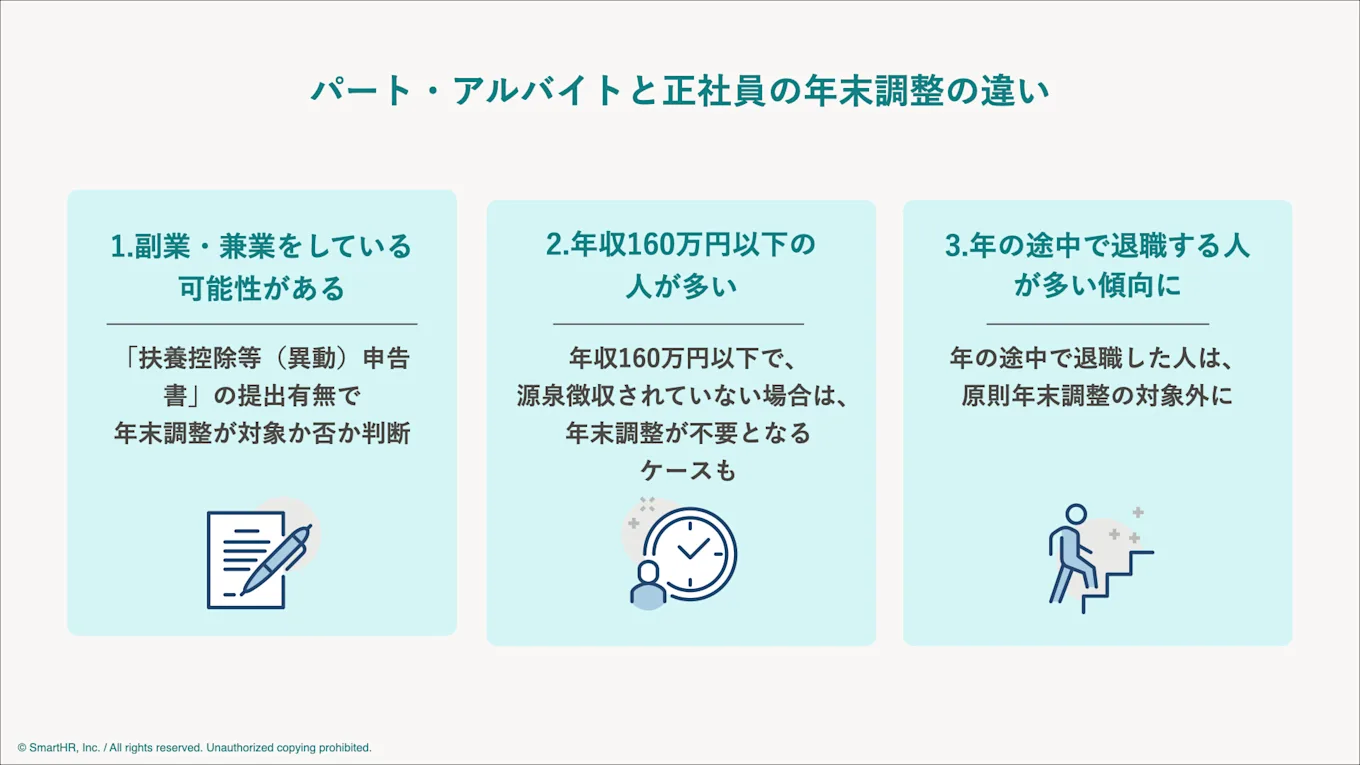

パート・アルバイトと正社員の年末調整の違い

パート・アルバイトと正社員の年末調整には、主に以下のような違いがあります。

(1)副業・兼業をしている可能性がある

正社員と比較して、パート・アルバイトは複数の勤務先を掛け持ちしているケースもあります。

パート・アルバイトの従業員が自社以外でも給与を受けとっている場合、自社に「扶養控除等(異動)申告書」を提出しているかどうかを確認します。「 扶養控除等(異動)申告書」は、原則として一社にしか提出できません。もしほかの会社に提出している場合は、年末調整対象外となるため、本人に確定申告する必要があることを案内します。

(2)年収160万円以下の人が多く、手続き不要のケースも

パート・アルバイトの場合、年間の給与収入が160万円以下であることが多く、160万円を超えない場合、所得税は非課税です。ただし、月の給与額によっては源泉徴収されていることがあります。もし源泉徴収されている場合は、年末調整で所得税が全額還付されます。年収160万円以下で、かつ源泉徴収されていない場合は、年末調整が不要となるケースもあります。

(3)年の途中で退職する人が多い傾向に

パート・アルバイトは、正社員に比べて入社や退職のサイクルが早い傾向にあります。

年末調整は原則として、12月31日時点で在籍している従業員が対象となり、年の途中で退職した人は対象外となります。退職した従業員には、速やかに「源泉徴収票」を発行する必要があります。これは、再就職先での年末調整や、本人による確定申告で必要となるためです。

【人事労務担当者向け】パート・アルバイトの年末調整のポイント

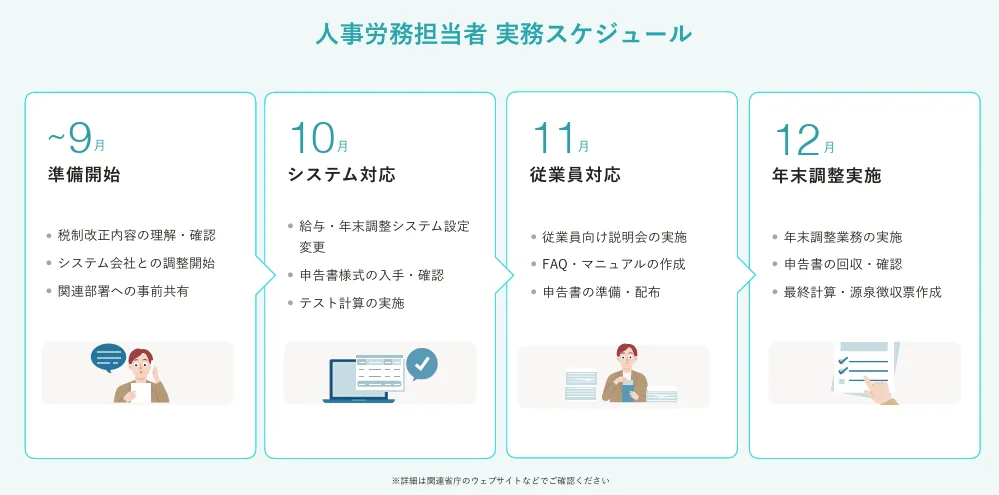

(1)スケジュール管理

年末調整は、以下のようなスケジュールで進行するのが一般的です。パート・アルバイトの従業員は勤務日が限られているため、余裕をもったスケジュール管理が重要です。

- 9月:準備開始(税制改正内容の理解・確認、システム会社との調整、関連部署への事前共有)

- 10月:システム対応(給与・年末調整システムの設定変更、申告書様式の入手・確認、テスト計算の実施)

- 11月:従業員対応(FAQマニュアルの作成、説明会実施、申告書の準備・配布)

- 12月:年末調整実施(年末調整業務の実施、申告書の回収・確認、最終計算・源泉徴収票作成)

(2)従業員への説明・書類回収のコツ

パート・アルバイトの従業員は年末調整に不慣れな方も多く、記入ミスや提出漏れが起きることもあります。以下のような工夫で回収率を高められます。

- 記入例やチェックリストを同封する

- 社内掲示板やメール、メッセージアプリなどで提出をリマインド

- 提出締切日を複数回アナウンスする

- 記載内容の簡単な動画説明を共有する

また、外国籍の方など初めて年末調整をする方は、対面や電話などのサポート体制強化も有効です。

(3)e-Taxや年末調整ソフトの活用

近年は、ペーパーレスで年末調整が完了するクラウドサービスの導入が広がっています。e-Taxを活用することで、以下のようなメリットがあります。

- 書類の配布・回収をオンラインで完結

- 記入ミスを自動チェック

- 証明書の画像アップロードが可能

- 法定調書作成もワンクリックで対応

紙ベースのやり取りに比べ、工数削減・回収率向上・法令対応の精度向上が期待できます。パート・アルバイト従業員が多く在籍している場合は、業務PCをもっていないケースも多いため、スマートフォンで手続きができるものを選ぶとよいでしょう。

動画でも解説していますのでぜひご覧ください。

お役立ち資料

担当者も従業員もわかりやすくて、使いやすい SmartHRのペーパーレス年末調整

年々複雑化する年末調整に関するマニュアルのアップデートや、従業員からの質疑応答に大幅に時間を取られるなど、大量の書類管理に追われ残業が増えてしまう人事・労務担当の方も多いのではないでしょうか。

わかりやすくて使いやすいと好評のSmartHRのペーパーレス年末調整についてご紹介します。

【こんなことがわかります】

- SmartHRの年末調整はココが違う!

- 年末調整システム導入時の注意点

パート・副業従業員の年末調整、人事担当者がスムーズに進めるには

本記事で解説したように、パート・アルバイトや副業をしている従業員の年末調整は、正社員と異なる注意点もあり、煩雑になりがちです。また、年収の壁など制度が絡む場合もあるので、最新の税制改正を常に把握し、従業員一人ひとりの状況に合わせた適切な対応が求められます。

2025年の税制改正のサマリ(要約)や、年末調整の本番シーズンに向けて担当者の「やることリスト」「実務スケジュール」などを収録した資料を配布しています。ぜひ、ご覧ください。

お役立ち資料

2026/27年にかけての人事・労務法改正ハンドブック

この資料でこんなことが分かります

- 2026年の人事・労務業務に影響する法改正

- 2027年以降の人事・労務業務に影響する法改正

- 人事・労務担当者 やることリスト

Q1. パートでも年末調整は必要ですか?

パートやアルバイトでも年末調整の対象になります。年末時点で勤務していて、勤務先から源泉徴収された給与を受けとっている場合は、原則として年末調整を実施します。雇用形態ではなく給与の支払い状況によって判断されるため、非正規雇用でも対象となるケースが多いです。

Q2. 扶養控除はパート主婦にも適用されますか?

扶養控除の適用は、扶養親族の所得金額によって決まります。パート主婦自身が年収123万円以下であれば、配偶者の扶養控除の対象となります。

Q3. ダブルワークの年末調整はどうすればよいですか?

複数勤務先がある場合、年末調整ができるのは主たる勤務先(「扶養控除等(異動)申告書」を提出している勤務先)のみで、そのほかの勤務先は年末調整は実施しません。副業収入が年間20万円を超える場合は確定申告が必要で、翌年の確定申告ですべての収入を合算して税額を確定させます。